「1円ストックオプション信託™」(以下、本サービス)は、設立直後のスタートアップ企業を対象に、スタートアップ企業が発行する1円ストックオプションを受託者としての当社が引き受ける信託型ストックオプションです。

本サービスは、一般的に株価が低い設立直後の企業を対象に、設立時株価をベースで発行された1円ストックオプションの受託を可能にするものであり、従来、有償ストックオプションを用いた信託型ストックオプションを導入する際にネックとなっていた新株予約権の公正価値評価に関する専門家報酬が不要になるほか、株価変動要因の有無次第では、株価算定費用も不要になるものです。

当社の1円ストックオプション信託™は、以下のような特徴を有しております。

● 時価発行の1円ストックオプション※を使うため、新株予約権の払込価額は株価と同額と設定され、権利行使

価額は1円に設定されます。

※本サービスにおける1円ストックオプションは、新株予約権の払込価額を無償とする一般的な1円ストックオ

プションとは異なるものです。

● 設立後3ヶ月以内のスタートアップ企業が本サービスを導入する場合は、当社に対する株価算定書の提出が原

則不要です※。したがって、導入に関して専門家に頼る必要がなく、当社とのやり取りのみで導入が可能です。

※事業計画や資金状況に関する審査があります。なお、株価変動要因がある場合や設立後4か月目以降の場合に

は専門機関による株価算定が必要になります。

● 株価変動要因がない場合、設立時の株価ベースのオプションプール(将来の役職員・社外協力者向けの新株予

約権の交付枠)を組成できます。

● 権利行使条件を設定しませんので、株価の下落や業績悪化により新株予約権が失効することがありません。

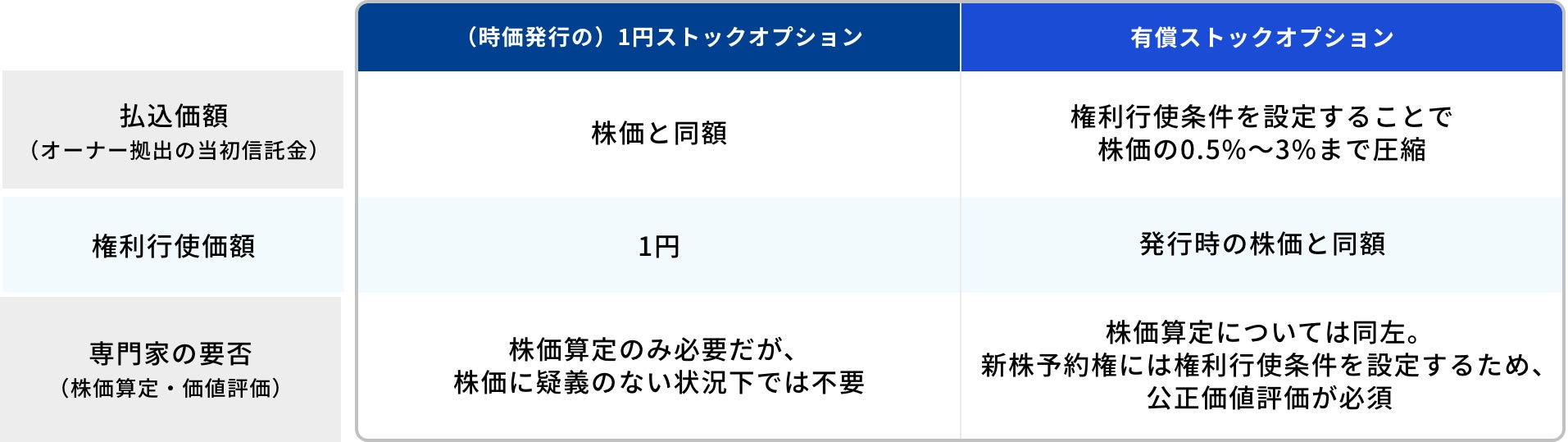

2. 1円ストックオプションと有償ストックオプションの違い

(時価発行の)1円ストックオプションと信託型ストックオプションに利用されてきた時価発行新株予約権(いわゆる有償ストックオプション)の違いは以下の通りです。

(時価発行の)1円ストックオプションは上の図のとおり払込価額がストックオプション発行時の株価と同額と設定されるため、同じ時点で発行すれば有償ストックオプションよりも払込価額が高くなる場合が多く、当初信託金を負担するオーナー経営者等が委託者となる信託型ストックオプションには一般的に適さない新株予約権と言えます。しかしながら、設立直後のような限定的なシチュエーションに1円ストックオプションを活用した場合、エクイティ・ファイナンスにより株価が上昇した後に専門家を起用して設計した有償ストックオプションを活用するよりも導入コストが低減される場合があります。

また、1円ストックオプションは権利行使条件を設定しないので新株予約権の失効リスクを低減させることができるといったメリットもあります。

そこで、当社は今般、設立直後のスタートアップ企業を対象として、1円ストックオプションを活用した信託型ストックオプション「1円ストックオプション信託™」の提供を行うことといたしました(特許出願済)。

※当社では1円ストックオプションのみならず、株式(普通株式・種類株式)の引受けもカバーしておりますが、適切でない者が株主となった場合には株式公開の障害になる場合があるなど、株式特有の論点が様々存在しているため、安定的に管理可能な1円ストックオプションによるオプションプールの組成をお勧めしております。

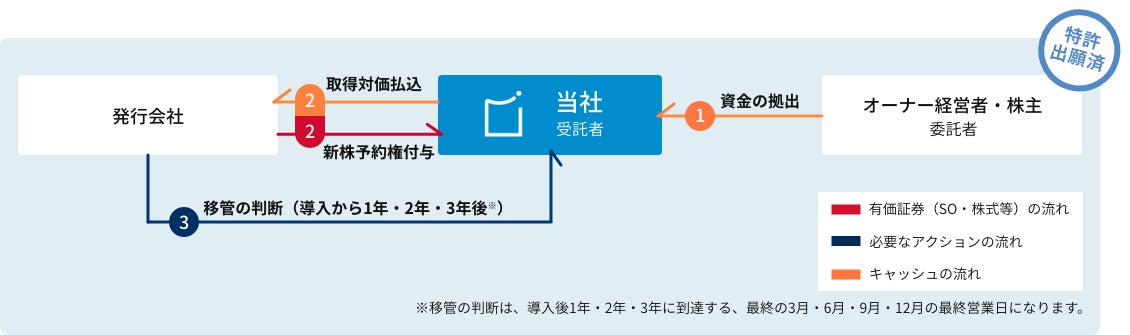

3. 1円ストックオプション信託™の概要

本サービスは、設立直後のスタートアップ企業を対象に、従来、信託型ストックオプションで利用されてきた有償ストックオプションではなく、1円ストックオプションを活用した信託型ストックオプションの導入を可能とするものです。

なお、本サービスのご利用に当たっては、適法性の観点から導入時は原則として「凍結タイプ」での導入を強く推奨しております。

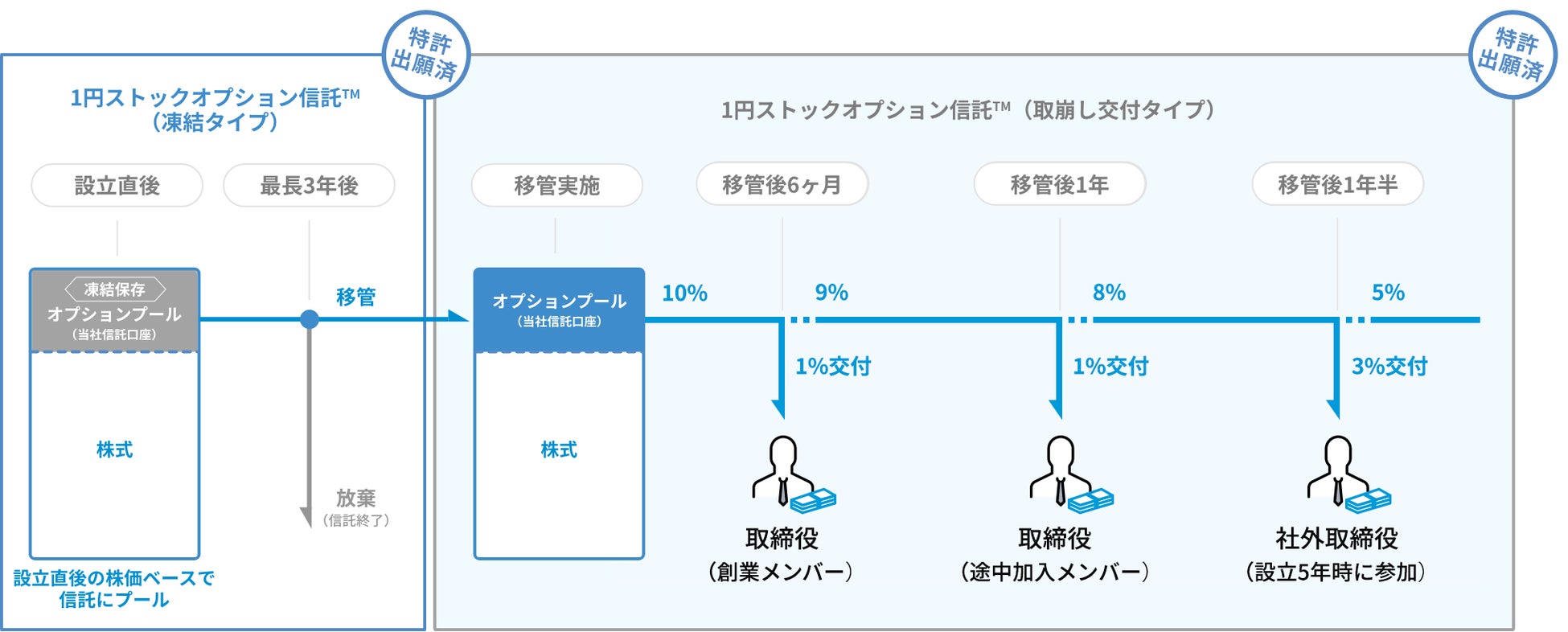

「凍結タイプ」とは、設立3年以内のスタートアップ企業を対象とした、オプションプールの組成のみに特化したプランであり、利用期間中はポイント運用や受益者指定などのオプションプールの活用をすることができない「橋渡し」的なプランになっています。オプションプールの活用については、当社の主力サービスである「取崩し交付タイプ」に移管した後に、当社の支援を受けた上で適切に実施して頂くことになります。

「取崩し交付タイプ」への移管時以降は導入時信託報酬・期間信託報酬が発生いたしますが、「凍結タイプ」のご利用期間中に上昇したオプションプールの経済的な価値を見た上で、オプションプールを活用するかどうか後から判断して頂けることになります。

1円ストックオプション信託™(凍結タイプ)の基本的なスキーム図は以下のとおりです。

設立直後のスタートアップ企業を想定した1円ストックオプション信託™(凍結タイプ)から1円ストックオプション信託™(取崩し交付タイプ)への移管の流れは以下のとおりです。

なお、当社はこれらのスキームに関する権利を保全するため、これらに関連する特許出願を終えております。

4. サービス開発の背景

オーナー経営者等が委託者となることを特徴とする、一般的な信託型ストックオプションには、人材採用時などに誤った利用を行った場合には法令に抵触する可能性があるなど導入後の活用に難しい点が散見されます。これらを解決するためには、組織体制をある程度構築した後に適切なルールを策定した上で活用をしなければならないことが大原則になります。

また、有償ストックオプションを活用する信託型ストックオプションは、有償ストックオプションの設計・公正価値算定のために高度なノウハウを有する第三者算定機関による支援が必要であり、多額の導入コストを要することから、シリーズA以降のスタートアップ企業など、概ね設立後3年程度が経過した企業を中心に積極的に導入される傾向にありました。

しかしながら、これらの企業が導入する際には、設立時よりも株価が大きく上昇していることが多く、オーナー経営者等の資金負担額が大きくなってしまうことがあり、その資金負担額を圧縮するために新株予約権に厳しい権利行使条件を設定した結果、権利行使条件が成就しない場合にストックオプションが失効してしまうリスクを抱えてしまうなど、導入に際して様々な弊害が生じておりました。

(1) 導入時の株価を考えれば、導入はなるべく早い時期の方が良い。

(2) 法律違反を避けるために、組織体制が整うまで運用は行わないほうが良い。

(3) 導入が早すぎる場合、専門機関への報酬や信託報酬の支払いが大きな負担になる。

これらのような様々な問題点を解決するために、当社がご用意したプランが「1円ストックオプション信託™(凍結タイプ)」となります。

1円ストックオプション信託™(凍結タイプ)には、以下の特徴があります。

(1) 設立時の株価でオプションプールを組成することができる。

(2) 体制が整い、適法に運用できるようになるまでの数年間、凍結しておくことができる。

(3) オプションプールを活用するまでは信託報酬が掛からない(株価変動要因がある場合を除き、設立後3か

月以内の導入については、専門家報酬も全く掛からない)。

(4) もし、活用しない場合には追加コストを掛けずオプションプールを放棄できる。

以上の通り、1円ストックオプション信託™(凍結タイプ)は、会社設立時にコストを掛けず、あたかも掛け捨て保険のような使い勝手で、信託型ストックオプションによるオプションプールを組成しておくことを可能とするサービスになります。

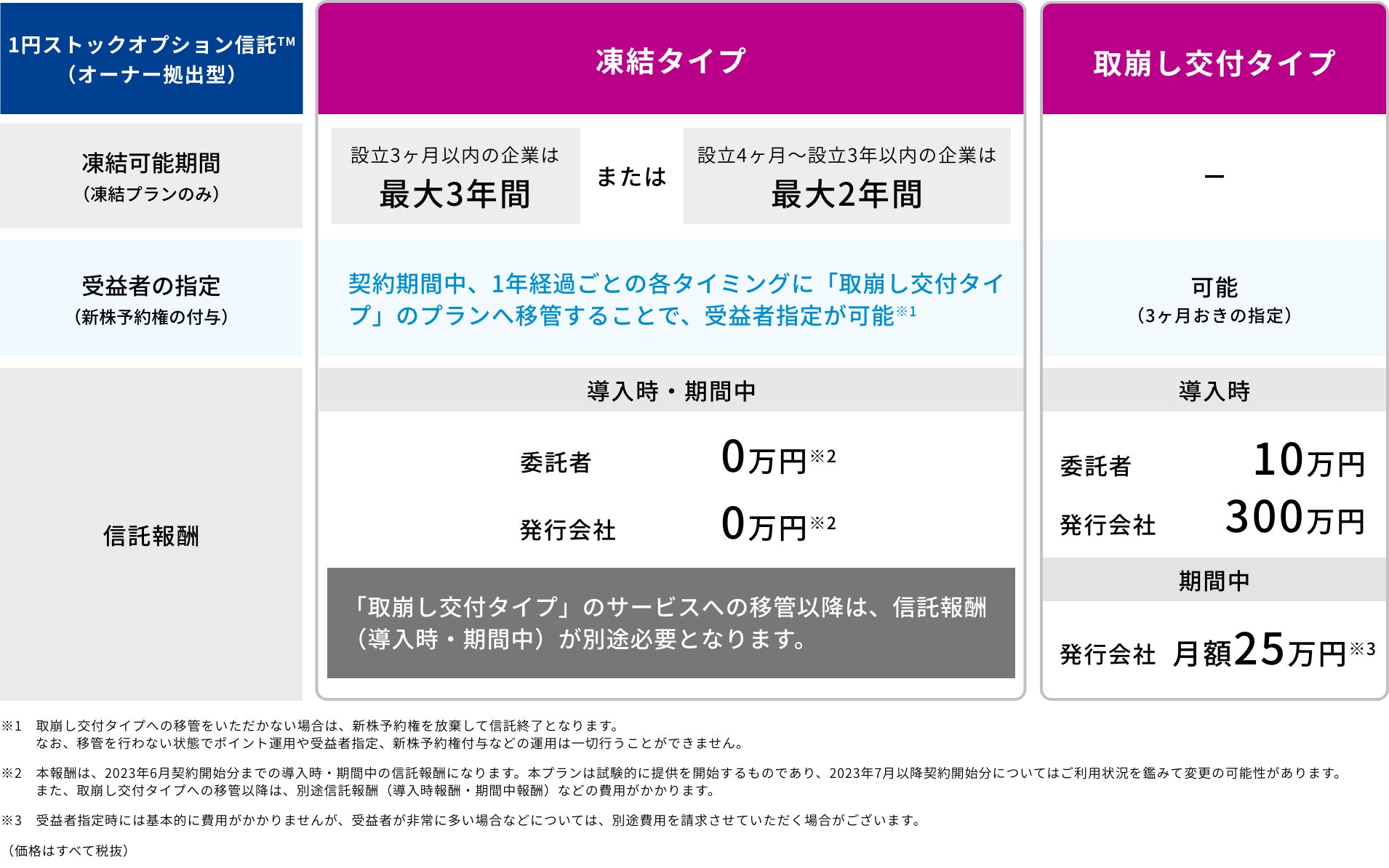

5. ご利用に係る費用について

「凍結タイプ」をご利用頂く場合、「凍結タイプ」ご利用期間中は信託報酬が発生しない※ため、「凍結タイプ」を利用できる設立後3年以内のスタートアップ企業は、極めて金銭負担の少ない形でオプションプールを組成することが可能となります。

※本報酬は、2023年6月契約開始分までの導入時・期間中の信託報酬になります。本プランは試験的に提供を開始するものであり、2023年7月以降契約開始分についてはご利用状況を鑑みて変更の可能性があります。

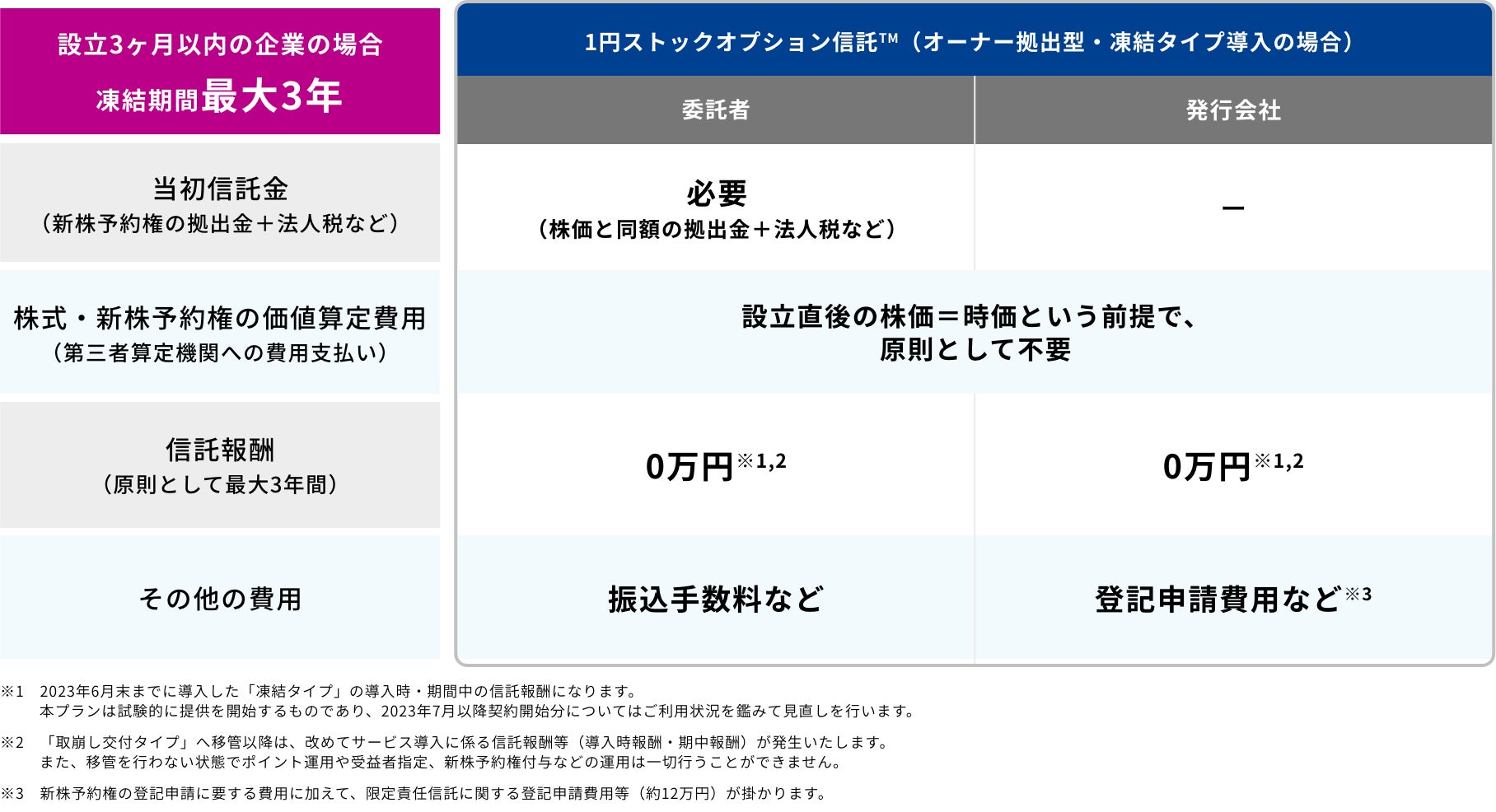

特に、設立後3ヶ月以内のスタートアップ企業が「1円ストックオプション信託™」を「凍結タイプ」で導入する場合、当初信託金及び諸費用(登記申請費用など)のみでオプションプールを組成することができ、最大3年間の事業進捗の状況を見た上でオプションプールの活用を行うか行わないかを判断することができます。オプションプールの活用を行う場合は「取崩し交付タイプ」への移管※を行い、行わないと判断した場合には、追加コストなくオプションプールを消滅させることができます。

※取崩し交付タイプへの移管時以降、信託報酬(導入時報酬・期間中報酬)が別途必要となります。

1円ストックオプション信託™(凍結タイプ)を導入する場合、委託者(オーナー経営者・株主等)、発行会社(導入企業)の費用負担は以下のとおりとなります。

一例として、300万円の元手で、10%のオプションプールが設定されている会社を作って事業を始めたい場合、設立時資本金を270万円、1円ストックオプションによる資金を30万円とすると、オプションプールの組成のために必要になる追加コストは、法人税等約20万円(税率4割と仮定して、30万円を0.6(=1-0.4)で割り戻して計算)に加えて、諸費用約20万円になります。

6. 留意事項

当社の信託事務の品質維持及び安定処理を目的として、1円ストックオプション信託™を含む「凍結タイプ」のご利用は当面の間、月間30件に限定いたします。

また、当社は信託会社として、自らの信託商品を適切にご理解頂いた上でお客様にご提供する必要があるところ、設立直後の会社が導入する場合で第三者算定機関によるコンサルティングがない場合、経営者がストックオプションや信託に関する知識を十分に備えていないケースも否定できません。

そこで、本サービスの受託に当たっては、当社が用意する講習を受講いただき、基礎的な知識を習得頂いた方から順に、受託に向けた対応をさせて頂く予定でございます。予めご了承のほどお願い申し上げます。講習の開催に関する情報などは、当社ホームページよりご確認ください。

7. 最後に

当社創業者である松田良成が2014年に考案した「時価発行新株予約権信託®︎(信託型ストックオプション)」については、経済団体などから「活用方法次第では米国のストックオプションプールに類似した制度設計が可能であるものの、手続きが複雑で専門家のサポートが不可欠であり、資金力に乏しいスタートアップが気軽に活用できる状況ではない」というような指摘も挙がっておりました。

今回提供を開始した1円ストックオプション信託™(凍結タイプ)は、専門家のサポートを要さず、資金力に乏しいスタートアップでも気軽に信託型ストックオプションを導入できるよう開発された、当社の新たな信託型ストックオプションになります。

当社としてはこれに満足することなく、これからもより一層使いやすい信託型ストックオプションの開発を続けてまいりたいと考えております。

コタエル信託は、お客様のステージに応じて、様々な信託型ストックオプションをご提供しております。

信じて託してくださるお客様のために、コタエル信託はどこまでもソリューションの高みを追求していきます。

私たちは「助けるをつくる。」を理念とし、信託を通じて挑戦者を支え、努力がきちんと報われる社会を実現していくことを目指します。

U R L :https://kotaeru-trust.co.jp

商号 :コタエル信託株式会社

所在地 :東京都千代田区丸の内二丁目4番1号 丸の内ビルディング

代表者 :代表取締役社長 松田良成

登録 :管理型信託会社(関東財務局長(信)第19号)

本プレスリリースは、情報の提供のみを目的としており、信託商品の販売又は勧誘を目的としたものではありません。本プレスリリースに含まれる情報(以下「本情報」といいます。)は、あくまでも閲覧者の個別事情を踏まえない概括的なものに過ぎず、本情報の正確性・適切性・網羅性等は保証いたしかねます。従いまして、本情報に基づく行為について、コタエル信託株式会社は一切の責任を負いません。なお、本プレスリリースの著作権は、コタエル信託株式会社に帰属します。本情報の転用、複製、販売等の一切を固く禁じております。