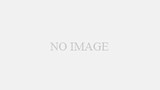

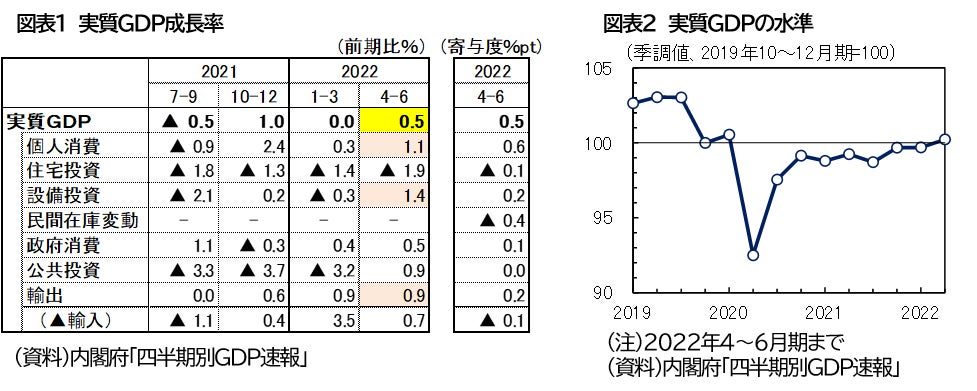

2022年 4~6月期の実質GDPは、前期比+0.5%(年率+2.2%)のプラス成長となった(図表1)。項目別にみると、サービス消費を中心に個人消費(前期比+1.1%)の増加が全体を牽引した。3月にまん延防止等重点措置が終了、4月以降は、新型コロナウイルス感染症の感染が拡大する下でも全国的な外出自粛は要請されず、人出の回復が進んだことが主因である。加えて、回復の遅れていた設備投資(同+1.4%)が増加に転じた他、輸出(同+0.9%)も海外経済の回復を背景に増加した。その結果、足下の実質GDPは、ようやく感染拡大前の水準(2019年10~12月期)を回復した(図表2)。

2. 主要国経済の動向と見通し

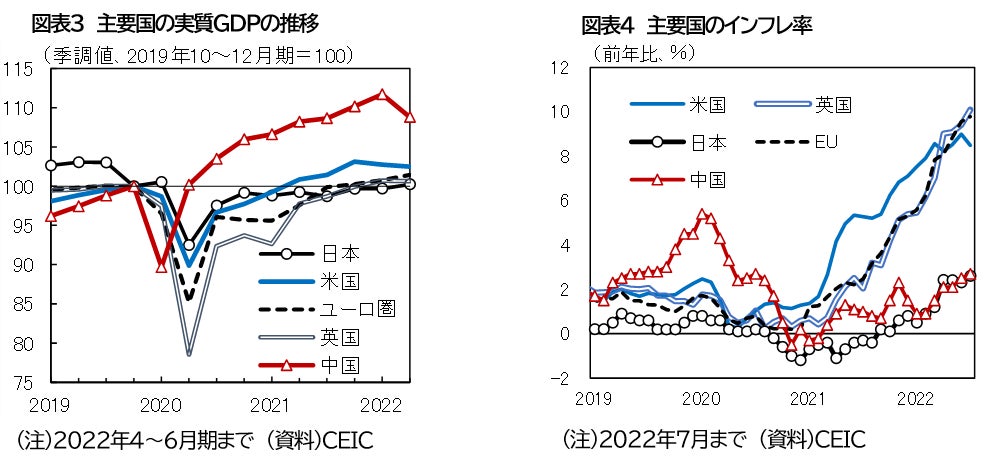

外需環境の前提となる主要国経済は、2022年4~6月期において弱さの目立つ状況であった (図表3)。中国は、変異株の流行に伴う感染拡大を抑え込むため、3月より上海を中心とした沿岸部で大規模なロックダウン(都市封鎖)が開始されたことが重石となり、前期比ベースで2020年1~3月期以来の大幅なマイナス成長となった。米国は、住宅投資の減少や民間在庫変動のマイナス寄与を背景に2四半期連続のマイナス成長となった。もっとも、米国の個人消費は増加基調を維持し、雇用も堅調な状況が続いていることから、景気後退には陥っていないとみる。また、欧州では、英国が高インフレと金融引締めを背景に個人消費が減少してマイナス成長となった一方、ユーロ圏は行動制限解除に伴う経済活動の再開が続きプラス成長を確保した。

7~9月期以降については、欧米では高いインフレ率とインフレ抑制を優先させた金融引締めが景気を引き続き下押しする。米国では、原油価格のピークアウトなどを背景に7月のインフレ率(CPI)が低下したものの(図表4)、7月の堅調な雇用統計の結果からはインフレ圧力の高さが窺われ、米連邦準備理事会(FRB)は2022年末にかけて利上げを継続し、年明けにかけて米国景気の減速感は強まろう。

欧州は、ウクライナ危機を背景とした天然ガスの高騰が続き、エネルギー価格を中心としたインフレ率の上昇は米国以上となっている。イングランド銀行(BOE)は着実に利上げを進めており、欧州中央銀行(ECB)も7月には2014年より続けてきたマイナス金利政策を転換して利上げに踏み切った。当面、コストプッシュによるインフレ率の上昇と金融引締めによって、個人消費中心に景気の弱さが目立つ状況が続くとみる。

中国は、欧米に比べてインフレによる景気下押し圧力は限定的であるものの、「ゼロコロナ政策」が堅持される下で、7月に入り広範囲で感染が再拡大したことからロックダウンが再導入され、景気回復ペースは弱まっている。2022年の成長目標である前年比+5.5%の達成は厳しい状況である。

したがって、主要国経済は回復基調を維持するが、弱さの目立つ状況となっており景気後退懸念が高まっている。こうした外需環境の変化を踏まえ、以下で日本経済の現状と見通しを示したい。

3.日本経済の現状と見通し

(1)輸出

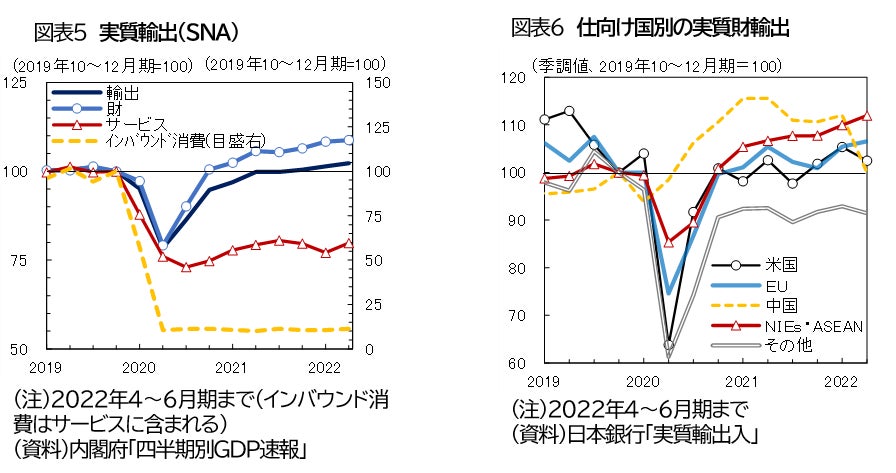

2022年4~6月期の実質輸出(SNA)は、前期比+0.9%となり、財・サービスともに増加した(図表5)。財輸出は、中国のロックダウンに伴う内需の低迷や物流の混乱などから中国向けは大幅に減少し、米国向けも自動車の生産調整の影響を受けて減少した一方、EU向けやNIEs・ASEAN向けの輸出が下支えし前期比+0.4%の増加となった(図表6)。サービス輸出は、海上貨物輸送の回復などから財輸出を上回る前期比+3.5%の増加となった。

先行き、海外経済の回復基調は続くとみることから、財輸出の増加基調も維持されると予測する。しかし、先述の通り、欧米のインフレ・金融引締めや中国のゼロコロナ政策の堅持が海外経済の回復ペースを大幅に抑制するため、財輸出に景気の牽引役は期待できない。

一方、サービス輸出に関しては、インバウンド消費の動向が注目される。感染症に対する水際対策の緩和は、欧米に比べて慎重なペースながら着実に進められている。足下の円安も後押しとなり、訪日客数は緩やかな持ち直し基調を続けよう。但し、コロナ禍前において訪日客の最大の割合を占めていた中国人客はゼロコロナ政策の影響から当面回復が見込めない。そのため、訪日客数が感染拡大前(2019年12月)を回復する時期は、引き続き2024年度以降と予想する。

以上より、財・サービスの実質輸出(SNA)は、2022年度+2.7%、2023年度+2.7%と予測する。コロナショックからの反発がみられた2021年度+12.5%からは大幅に減速する。

(2)個人消費

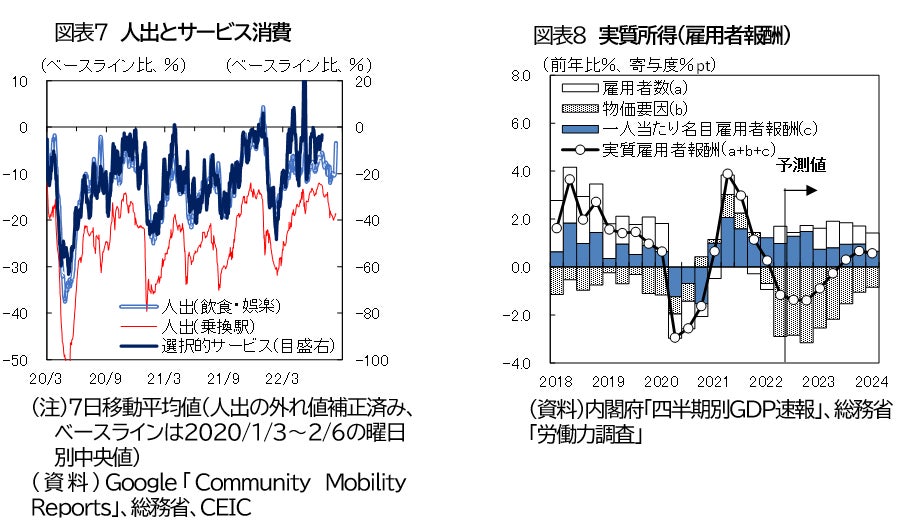

2022年4~6月期の個人消費は前期比+1.1%と前四半期の停滞から回復基調へと戻った。3月に、まん延防止等重点措置が終了となり、4月以降は感染拡大の下でも外出自粛が要請されなくなり、人出の回復が進んだことからサービス消費の持ち直しが個人消費を牽引した(図表7)。2020年のコロナショック以降としては、初めて外出自粛要請のないゴールデンウィークとなった。

足下、過去最大の新規感染者数を記録するほどの感染拡大の波が到来している中でも、引き続き夏の行楽シーズンにおける外出自粛は要請されず、ウィズコロナによる経済活動の回復を優先させる政府方針が窺われる。7月後半から人出はやや減少傾向にあるが、お盆休み期間に限れば人出は活発化しており、国民の感染症に対する意識にも変化がみられる。

先行き、現在の感染拡大が落ち着けば、ウィズコロナによる経済活動の再開によってサービス消費の回復は続くとみる。それに伴って、対面型サービス業を中心に雇用の回復も進むことになろう。また、コロナ禍以前からの人手不足などを背景に2022年度の春闘は底堅い結果となったため、名目賃金は回復基調を維持するとみる。

しかし、国際的なコモディティ価格の高騰を背景に、国内でもエネルギー価格が上昇している他、食料品における原材料コストの価格転嫁の広がりがみられ、インフレ率(CPIコア)は2022年7月に前年比+2.4%に達した。雇用や名目賃金の回復が続く中でも、インフレによってマクロの実質所得は2023年前半頃までマイナスで推移する見込みであり、個人消費を下押しする(図表8)。したがって、サービス消費は感染拡大前の水準を目指して慎重な回復ペースを続けることになろう。

以上を踏まえ、個人消費(SNA)は、2022年度+2.7%、2023年度+0.9%と予測する。ウィズコロナといえども、2021年度から回復ペースはほとんど加速しないと想定する。

(3)設備投資

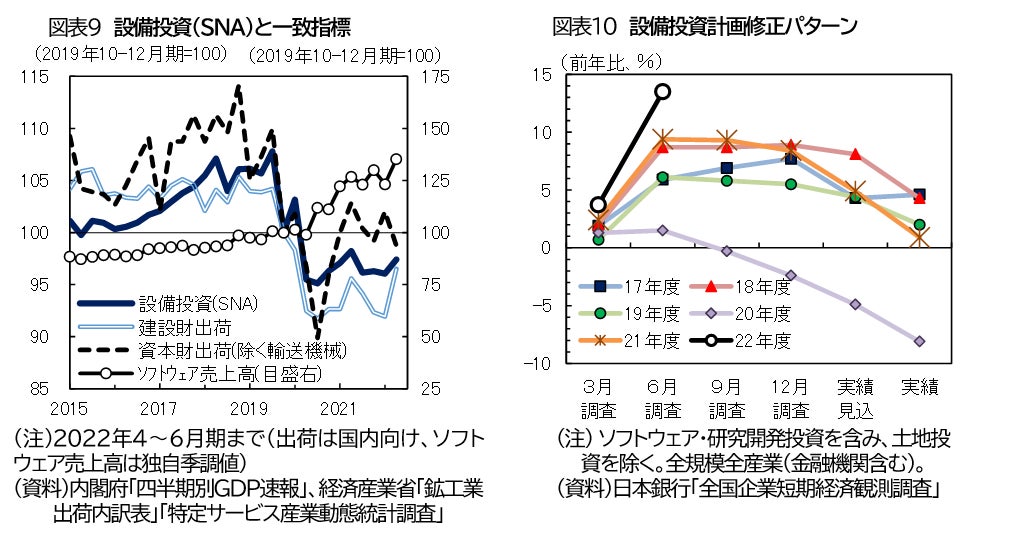

2022年4~6月期の設備投資は、前四半期から反発し前期比+1.4%の増加となった(図表9)。設備投資の一致指標からすると、頭打ちかと思われたソフトウェア投資は再び増勢を取り戻しており、コロナ禍で加速したデジタル化の流れが続いていることが推測される。機械投資は、受注統計をみると機械産業で増加がみられ、自動車産業も持ち直してきている他、非製造業では卸売・小売で回復の兆しがみられる。建設投資も、前四半期から大幅に反発したとみられる。

日銀短観の6月調査では、製造業・非製造業ともに設備投資計画が大幅に上方修正された(図表10)。前年度からの繰り越し分に加えて、ようやく経済活動の水準が戻ってきたことから、企業も設備投資計画に前向きになり始めた可能性がある。4~6月期の強い設備投資の実績とも整合的である。産業別にみると、特に機械・自動車・化学などの製造業や、不動産・金融・運輸郵便などの非製造業で投資計画全体への寄与が大きくなっている。

しかし、コモディティ価格高騰による企業コストの大幅な上昇は企業収益の圧迫要因となる可能性が高い他、海外経済の減速やインフレに伴う国内経済への下押し圧力など、コロナ禍に代わる先行きの不確実性を高める要因も生じている。そのため、年度後半にかけて投資計画が下方修正される可能性が非常に高いことを織り込み、設備投資(SNA)は2022年度+2.7%、2023年度+3.7%と予測する。

(4)物価情勢と金融政策

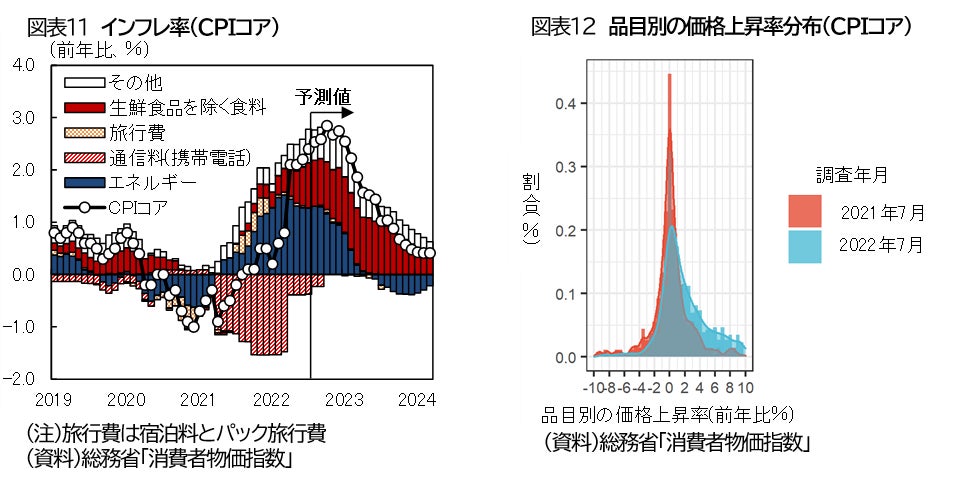

2022年7月のインフレ率(CPIコア)は、既述の通り前年比+2.4%となった(図表11)。項目別にみると、エネルギーと食料品の影響がほとんどである。その他、部分的にはエアコンなどの家庭用耐久財で品不足による価格上昇がみられる。足下、原油などのコモディティ価格はピークアウトの兆しがみられるが、電気・ガス代の価格改定にはタイムラグがあり、食品メーカーも段階的に原材料コスト上昇の価格転嫁を進めていることから、2022年末にかけてインフレ率は2%台後半まで上昇率を高めていくとみる。その後は、エネルギー価格を中心にプラス寄与を縮小させ、インフレ率は低下していく見込みである。

今後、インフレ率は、日銀の物価安定目標2%を実績ベースで数ヵ月に亘り超過することになろう。しかし、足下のインフレはあくまでもコストプッシュによるものである。品目別の価格上昇率の分布をみると、2022年7月時点では分布の右裾野が厚くなり価格上昇の広がりがみられるが、依然として価格上昇の最頻値は0%近辺から動いていない(図表12)。持続的かつ安定的に物価が上昇を続けるようなインフレ基調の高まりはみられない。そのため、日本銀行は当面大規模緩和を維持するものと想定する。来年の2023年4月に就任する日銀新総裁の下でも金融緩和スタンスは維持されるであろう。 但し、金融市場では、欧米との比較や円安傾向で推移する為替相場を背景に大規模緩和の修正観測が燻る。大規模緩和継続による債券市場機能への副作用も指摘される中、債券市場への負担を和らげるような大規模緩和の調整が為される可能性は高まっている。

(5)総括

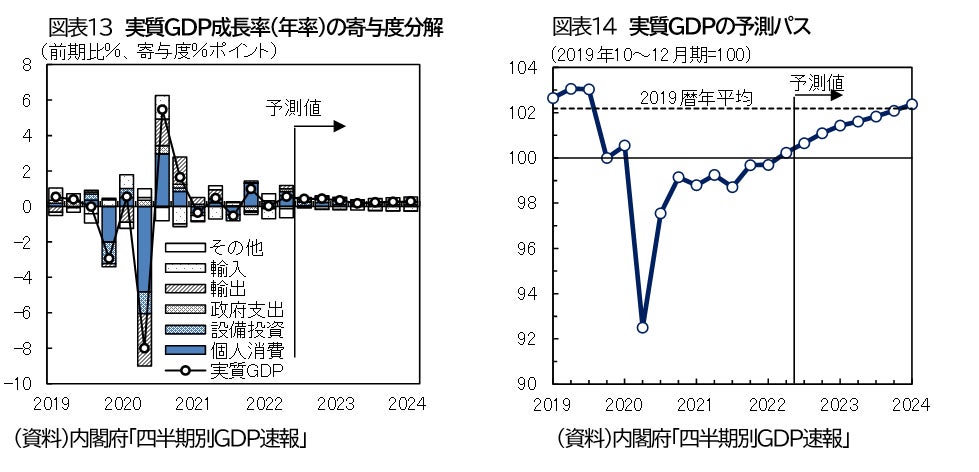

経済見通し全体を総括すると、2022年7~9月期は足下の感染拡大によって回復ペースは幾分抑制されるものの、ウィズコロナによる景気回復は続き、前期比+0.4%(年率+1.7%)のプラス成長になると予測する(図表13)。その先も、サービス消費がコロナ禍前の水準へ向けて戻る力を原動力に景気回復は続くとみる。遅れていた設備投資も、経済活動水準の回復に伴って持ち直し、景気の下支えとなろう。但し、海外経済の減速や実質所得の減少が重石となり、回復ペースは抑制される。以上を踏まえ、日本の実質GDP成長率は、2022年度+1.6%、2023年度+1.2%と予測する。また、実質GDP回復の次のメルクマールとなる2019暦年平均を四半期ベースで回復する時期は2023年度後半と予想する(図表14)。

4.日本経済の見通しから外れるリスク要因

ウィズコロナを前提とした景気回復では、コロナ禍の財への巣籠もり需要が再びサービス需要へと戻ることになる。足下、サービス消費は既に持ち直し基調にあるが、入国における水際対策の緩和ペースが加速すれば、円安も相まってサービス輸出に含まれるインバウンド消費の急回復が国内景気に追い風となろう。また、足下の感染拡大で延期された全国的な旅行需要喚起策の拡充が期待される。加えて、新型コロナウイルス感染症に対する治療薬の普及が待たれる状況は変わらない。

しかし、世界的なインフレ・金融引締めの下で、日本経済には下押し要因の方が大きい状況とみる。米国のインフレ率(CPI)にはピークアウトの兆しがあるものの、コア部分へのインフレ圧力はなお高く、FRBが更なる利上げペースの加速に追い込まれ米国景気が景気後退に陥る可能性も高い。欧州では、米国以上の高インフレに悩まされており、景気の大幅な悪化を伴わずに金融引締めによるインフレ抑制を達成できるかは非常に不透明感が高い。

また、中国ではゼロコロナ政策の堅持の他、不動産市況の低迷も続いており、当局の想定以上に景気が減速する可能性も考えられる。更に、前回の3~5月のロックダウン時には中国内の物流の混乱からグローバルサプライチェーンを通じて、自動車を中心に日本の生産を下押しした。当局は生産体制の維持を優先的に確保する姿勢であるが、再びサプライチェーンを通じて中国のロックダウンが日本の生産を下押しする可能性がある。

国内では、欧米に比べればインフレは限定的であるものの、インフレが予想以上に家計の節約志向を高めることが懸念される他、内外需に対する先行き不透明感が高まれば、設備投資計画が想定以上の大幅な下方修正を強いられることもあろう。

日本経済は、ウィズコロナによる景気回復の途上にあるが、世界的なインフレ・金融引締め、中国のゼロコロナ政策が景気後退リスクを高めている。

※日本経済の見通しから外れるリスク要因:https://www.smtb.jp/-/media/tb/personal/useful/report-economy/pdf/125_1.pdf (図表15)参照

※ 本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。