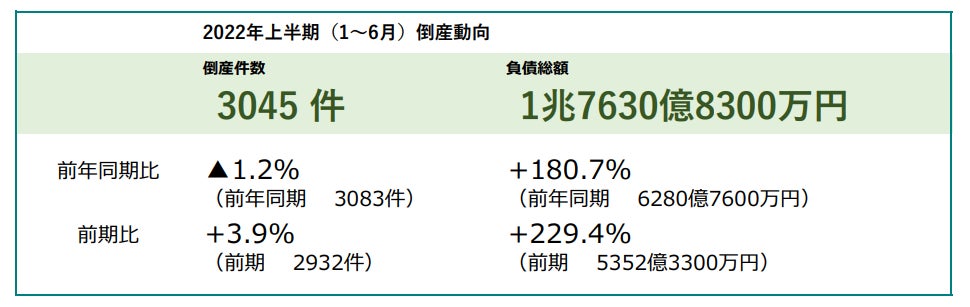

倒産件数・負債総額

倒産件数・負債総額

<概況>

2022年上半期の倒産件数は3045件(前年同期3083件)となり、前年同期から1.2%減少した。上半期としては5年連続の減少となったものの、減少幅は前年同期(21.8%減)から大幅に縮小した。負債総額は1兆7630億8300万円(前年同期6280億7600万円、180.7%増)と、マレリホールディングス(株)(埼玉県、民事再生、6月)の法的整理の影響もあり、大幅増。年上半期として1兆円を上回ったのは、タカタ(株)(2017年上半期)の倒産発生以来5年ぶり。

<主要ポイント>

- 業種別にみると、7業種中4業種で前年同期比増加。一方、卸売業(前年同期397件→382件、3.8%減)は、上半期として10年連続の前年同期比減少

- 主因別にみると、「不況型倒産」の件数は2379件、上半期として2年ぶりの前年同期比増加

- 態様別にみると、「清算型倒産」は2967件、年半期ベースで5期連続の減少

- 地域別にみると、9地域中6地域で前年同期比減少。一方で、東北(前年同期106件→182件、71.7%増)では、前年同期から70%以上の大幅増

■業種別

7業種中4業種で前年同期比増加、卸売業は上半期として10年連続の減少

業種別

業種別

業種別にみると、7業種中4業種で前年同期を上回った。建設業(前年同期530件→583件、10.0%増)では、2009年上半期以来の2ケタ増を記録した。特に、衛生設備工事などの設備工事業(同95件→123件)などで増加した。運輸・通信業(同143件→157件、9.8%増)では、燃料費高騰やドライバー不足の影響を受け、道路貨物運送(同89件→109件)で増加が目立った。サービス業(同709件→774件、9.2%増)は、市場縮小が続くパチンコホールなど娯楽業(同35件→51件)などで増加、全体でも上半期として3年ぶりの増加に転じた。

一方、小売業(前年同期719件→572件、20.4%減)では、公的資金の注入や上半期の人流回復などにより、飲食店(同301件→208件)が2年連続で前年同期比2ケタの大幅減。卸売業(同397件→382件、3.8%減)は、上半期として10年連続の前年同期比減少となった。

業種別分析

業種別分析

■倒産主因別

「不況型倒産」の件数は2379件、構成比は78.1%

主因別

主因別

主因別にみると、「不況型倒産」は2379件(前年同期2341件、1.6%増)と、上半期としては2020年以来2年ぶりの前年同期比増加。構成比は78.1%(対前年同期2.2ポイント増)を占めた。

主な倒産主因をみると、「販売不振」が2330件(前年同期2300件、1.3%増)で最多。「経営者の病気、死亡」(同138件→136件、1.4%減)は、過去20年で最多となった前年同期から引き続き、130件台を記録した。また、「業界不振」(同17件→31件、82.4%増)は、2018年以来4年ぶりの前年同期比2ケタ増となった。一方、「売掛金回収難」(同16件→6件、62.5%減)は、半期ベースで1990年以来32年ぶりの1ケタを記録した。

※倒産主因のうち、販売不振、輸出不振、売掛金回収難、不良債権の累積、業界不振を「不況型倒産」として集計

主因別分析

主因別分析

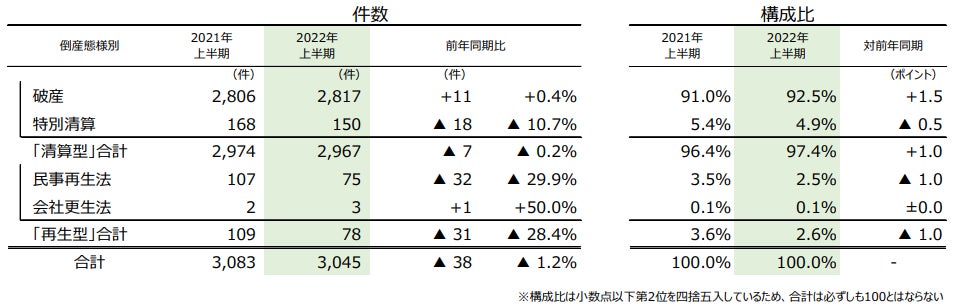

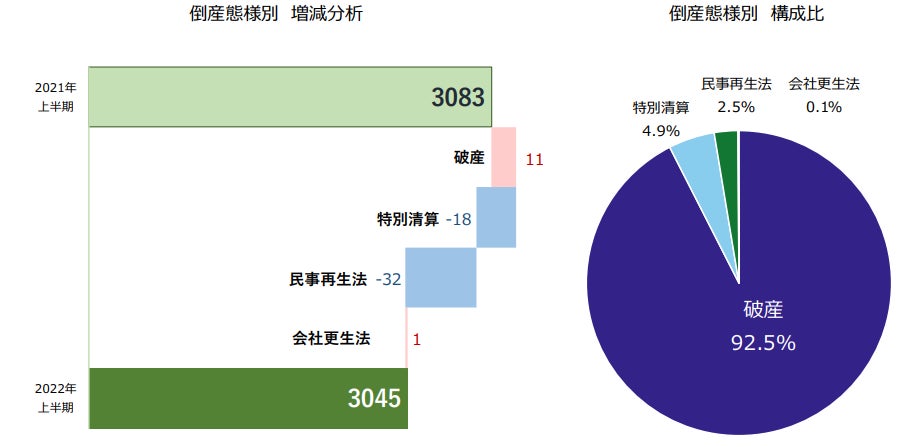

■倒産態様別

「清算型倒産」は2967件、民事再生法は半期ベースで施行後最少

態様別

態様別

態様別にみると、「清算型倒産」の合計は2967件(構成比97.4%)、「再生型倒産」は78件(同2.6%)となった。清算型倒産、再生型倒産ともに2020年上半期以来、半期ベースで5期連続での減少となった。

「破産」は2817件(構成比92.5%)で最多、「特別清算」は150件(同4.9%)だった。破産が上半期として増加に転じるのは2017年以来5年ぶりで、半期ベースでみても2019年下半期以来の増加。一方、特別清算は上半期として2年ぶりに減少した。

このほか、「民事再生法」は75件(構成比2.5%)で、半期ベースで2000年4月の施行後で最少となり、上半期では初めて100件を下回った。また、「会社更生法」の3件(同0.1%)は、イセ食品㈱をはじめとしたグループ各社によるものであった。

倒産多様別

倒産多様別

■規模別

負債5000万円未満のみ前年同期比減少、それ以外ではすべて増加

規模別

規模別

負債額別にみると、負債5000万円未満の倒産は1787件(前年同期1894件、5.6%減)、構成比は58.7%を占めた。負債5000万円未満の小規模な倒産は減少した一方、それ以外の負債額別ではすべて前年同期から増加した。

資本金別では、資本金1000万円未満(個人事業主含む)の倒産は2028件(前年同期2078件、2.4%減)、構成比は66.6%を占めた。

負債額規模別

負債額規模別

■業歴別

業歴30年以上の倒産は1049件、業歴100年以上の「老舗倒産」は33件発生

業歴別

業歴別

業歴別にみると、業歴「30年以上」の倒産は1049件(前年同期1052件、0.3%減)で、上半期として2年連続の減少、構成比は34.4%(対前年同期0.3ポイント増)を占めた。このうち、老舗企業(業歴100年以上)の倒産は33件発生した。

一方、業歴「3年未満」は135件(前年同期137件、1.5%減)、「5年未満」は231件(同198件、16.7%増)、「10年未満」は519件(同456件、13.8%増)と、業歴10年未満の新興企業は、全体として増加傾向。また、構成比は29.0%(前年同期25.6%、3.4ポイント増)を占めた。

このほか、業歴「15年未満」の倒産は342件(前年同期448件、23.7%減)と、前年同期から100件以上の大幅減を記録した。

業歴別分析

業歴別分析

■地域別

9地域中6地域で減少、一方で東北の増加目立つ

地域別

地域別

地域別にみると、9地域中6地域で前年同期を下回った。関東(前年同期1165件→1117件、4.1%減)は、半期ベースで東京が5期連続、埼玉が4期連続で減少するなど、全体でも5期連続の前年同期比減少。中部(同430件→382件、11.2%減)では、横ばいとなった長野以外の全県で減少し、特に愛知は2019年上半期以来7期連続の減少。また、四国(同66件→44件、同33.3%減)は、半期ベースにおいて過去40年で最少となった。

一方、北海道(前年同期78件→103件、32.1%増)、東北(同106件→182件、71.7%増)、九州(同228件→245件、7.5%増)の3地域では前年同期を上回った。特に、東北では半期ベースで過去最少であった前年同期から70%以上の大幅増を記録し、とりわけ秋田(同7件→21件)で前年同期から3倍、岩手(同11件→23件)で2倍の大幅増となった。

地域別分析

地域別分析

■人手不足倒産

2022年上半期は61件発生、サービス業が最多

人手不足倒産

人手不足倒産

人手不足倒産は、2022年上半期において61件(前年同期50件、22.0%増)発生し、上半期としては3年ぶりの前年同期比増加となった。業種別にみると、サービス業(同6件→22件、266.7%増)が最も多く、医療業や専門サービス業などで増加した。

また、負債総額は184億8500万円と、前年同期から80%以上の大幅増となった。

■後継者難倒産

2022年上半期は254件発生、2019年下半期に並び過去最多タイ

後継者難倒産

後継者難倒産

後継者難倒産は、2022年上半期において254件(前年同期239件、6.3%増)発生し、集計開始以降で最も多かった2019年下半期に並んだ。業種別にみると、建設業(同49件→58件、18.4%増)がトップであり、土木工事や木造建築工事などで増加した。

また、負債総額は364億700万円と、前年同期から6.3%増となった。

今後の見通し

■増加基調への端境期入りか

2022年上半期(1~6月)の企業倒産は3045件にとどまった。年半期ベースで過去最少となった前年同期(3083件)をさらに下回り、歴史的な低水準が続いた。総額40兆円(2022年3月末時点)にのぼる、実質無利子・無担保等の「コロナ融資」の効果は大きく、多くの企業が資金ショートを回避できた。

だが前年同期比を見ると、倒産動向に“変化の兆し”がみられる。2022年上半期の減少率はわずか1.2%減(38件)と、2021年上半期(21.8%減)から大幅に縮小し、企業倒産は「コロナ禍前半の減少基調から横ばい圏にシフトした」ともいえる。

月別件数を見ても、1年ぶりに増加に転じた5月(517件、前年同月比12.1%増)に続き、6月(544件、同1.3%増)も前年同月を上回り、2カ月連続の増加となった。倒産件数自体は、600~700件台が続いたコロナ禍前に比べて低水準ながら、足元では「横ばい圏から底を打ち、増加基調へシフトする端境期」に入りつつある。

■マレリ再生法も、法的整理回避の動き続く

法的整理の態様に目を向けると、「特別清他方、2022年上半期の負債総額は1兆7630億8300万円となり、前年同期(6280億7600万円)の2.8倍に急増した。これは、経営再建中の自動車部品大手「マレリホールディングス」(以下マレリHD、埼玉県)が6月24日、負債約1兆1856億2600万円(2020年12月末時点)を抱え、東京地裁へ民事再生法を申し立てた影響が大きい。

マレリHD は、2017年6月に民事再生法を申し立てたエアバッグ大手の「タカタ」(元・東証1部上場、負債1兆823億8400万円)を上回り、製造業で国内最大の負債額となった。マレリHDを除く負債総額で見ると、前年同期を下回っており、「大企業や地場大手クラスの法的整理回避の動き」は今後も続くだろう。

事業再生ADR(裁判外紛争解決手続き)から一転して“法的整理”という異例の結論となったマレリHD。3月1日のADR申請以来、取引金融機関を集めて債権者会議を重ねていたが、ADR成立の条件である「全金融機関の同意」を得られず、ADR手続きが不成立となり民事再生法を申請。「簡易型」の民事再生手続きを選択することとなった。

■年後半にかけて緩やかな増加

6月7日に閣議決定された『新しい資本主義のグランドデザイン及び実行計画』に、「事業再構築のための私的整理法制の整備」が盛り込まれた。欧州各国において存在する、すべての貸し手の同意を必要とせず、裁判所の認可の下で事業再構築に向けて「多数決」により金融債務の減免等を可能とする法制度についての検討、国会提出に向けた動きが本格化していきそうだ。

今後の倒産動向に影響を及ぼす主なリスク要因としては、①円安・原材料高・値上げの動き、②コロナ融資等の返済本格化とリスケ要請状況、③再び増加に転じた新型コロナウイルスの感染状況などが挙げられる。倒産増が懸念される主な注目業界としては、①倒産件数全体へのインパクトが大きく、減少基調からの底打ちが鮮明な「建設業」、②燃料高と人手不足に直面する「運輸業」、③電力調達価格の高騰による“逆ざや”に苦しむ「新電力」などだろう。

取材現場では「最近、粉飾の事例が増えてきた印象」(金融機関)との気になる声も聞かれる。業界を問わず、コロナ禍で苦境にある中小企業の過剰債務問題は、一朝一夕に解消に向かうものではない。“トリアージ”とも称される企業選別の動きが水面下で進むなか、企業倒産は年後半にかけて緩やかに増加をたどっていくものと見られる。