本セミナーの開催に先立ち、妊娠中から子育て中のパパ・ママなら誰でも入れる、特典満載のメンバーシッププログラム「楽天ママ割」のメンバー対して「お金の不安に関する調査」(注1)を実施したところ、将来のお金、教育資金や老後資金に対して不安を感じている人は84.8%と、多くの人が不安を抱えていることが明らかとなりました。また、最も不安を感じた理由としては、「子供にかかる支出が増えそう/増えた」(54.5%)のほか、「物価の上昇」(50.8%)や「今後どのくらい費用が必要なのか分からない」(50.7%)といった項目が挙がり、漠然としたお金の不安を抱えていることが見受けられました。また、マネープランを作成したことがある人は18.5%と、多くの人がお金の計画を立てられていないことがうかがえます。

このような調査結果からも、資産形成に対して正しく有用な知識を持ってもらい、様々な不安を着実なマネープラン・ライフプラン設計によって解消していくことが重要と考え、楽天グループの3社共同で本セミナーを実施し、お金に対する漠然とした不安を持つ初心者の方が知っておくべき、今すぐ始められるコンテンツを厳選し、解説・紹介しました。

■今こそ知りたいお金との付き合い方(楽天証券経済研究所副所長 兼 ファンドアナリスト 篠田 尚子より)

年金や老後資金への不安が高まる中、個人が将来に備えて、自分で老後資金をつくりやすくするための制度を国が用意しています。中でも、個人型確定拠出型年金制度のiDeCoや、少額投資非課税制度のNISAは、運用で得られた利益への課税(通常約20%)が非課税になるなど、節税効果の大きい制度です。とくに、2024年1月から新しく始まる新NISAに注目が集まっています。

本セミナーでは、長期投資に活用される金融商品の1つ、投資信託や新NISAの制度について説明いたしました。

■これから貯めたい老後資金~じぶん年金「iDeCo」の必要性とは?~(楽天証券株式会社 アセットビルディング事業部 小野塚 美菜より)

平均的な老後の生活費用は月額27.3万円(注2)と言われています。また公的年金だけでは老後資金が不足するかもしれない昨今、自分自身でまとまった額の老後資金をつくる必要があります。公的年金に頼らず、ご自身で資産形成をしやすくするために、iDeCoのような国が用意している制度を活用する方法もあります。今回はiDeCoについてご紹介しました。

iDeCoを使って投資信託を運用すると、長期間の積立運用で預貯金よりも効率的に老後資金を用意できる可能性があり、節税しながら老後資金づくりができるという点でも、大きなメリットがあります。

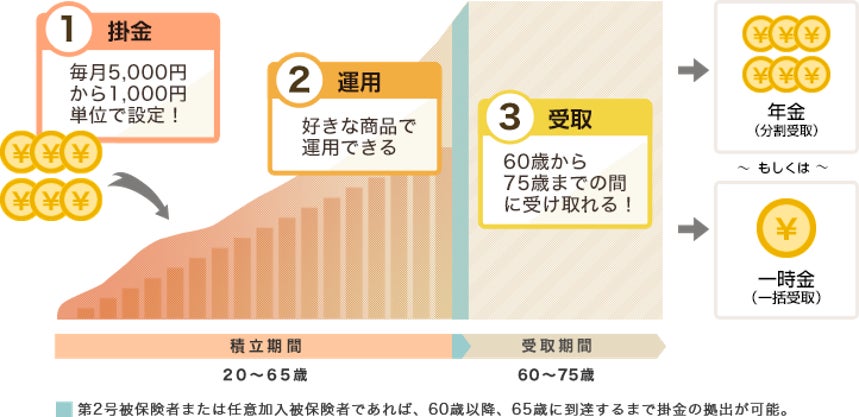

iDeCoは掛金を、毎月いくら積み立てるか、どの商品で運用するか、受取りはどうするか、すべて自分自身で決めることができるため、自分でつくる年金と考えることができます。2022年の法改正により、昨年10月から加入できる年齢上限(60歳→65歳に延長)や受取方法の選択肢の拡大、企業型DCとiDeCoが併用可能になったことなどを受け、さらに加入しやすくなりました。

ライフステージによって、毎月投資・拠出できる金額やかけられるリスクなども様々です。ご自身のご状況や今後のライフプランなど、自分に最適な資産形成について柔軟に考えていけるのもNISAやiDeCoの特徴です。楽天証券は、楽天グループならではのお得なコラボ企画など、投資初心者でもはじめやすいサービスを多数提供しています。

また本セミナーでは、楽天証券の積立かんたんシミュレーションを活用し、毎月の積立金額や、目標金額に向けた積立期間などをご自身で計算する方法など説明しました。

(左)最終積立金額を計算する例:毎月の積立額と、積立期間が決まっている場合

例:現在30代で毎月3万円を積立すると、老後(60歳)までにいくら貯まるのかを算出

(右)目標金額達成のための毎月積立額を計算する例:目標金額や目標期限が決まっている場合

例:15年間で子供の教育資金1000万円を貯めたいので、毎月の積立額を算出したい

■高額療養費制度と医療保険の必要性(楽天生命保険株式会社 戦略トレーニング部 笠間 充より)

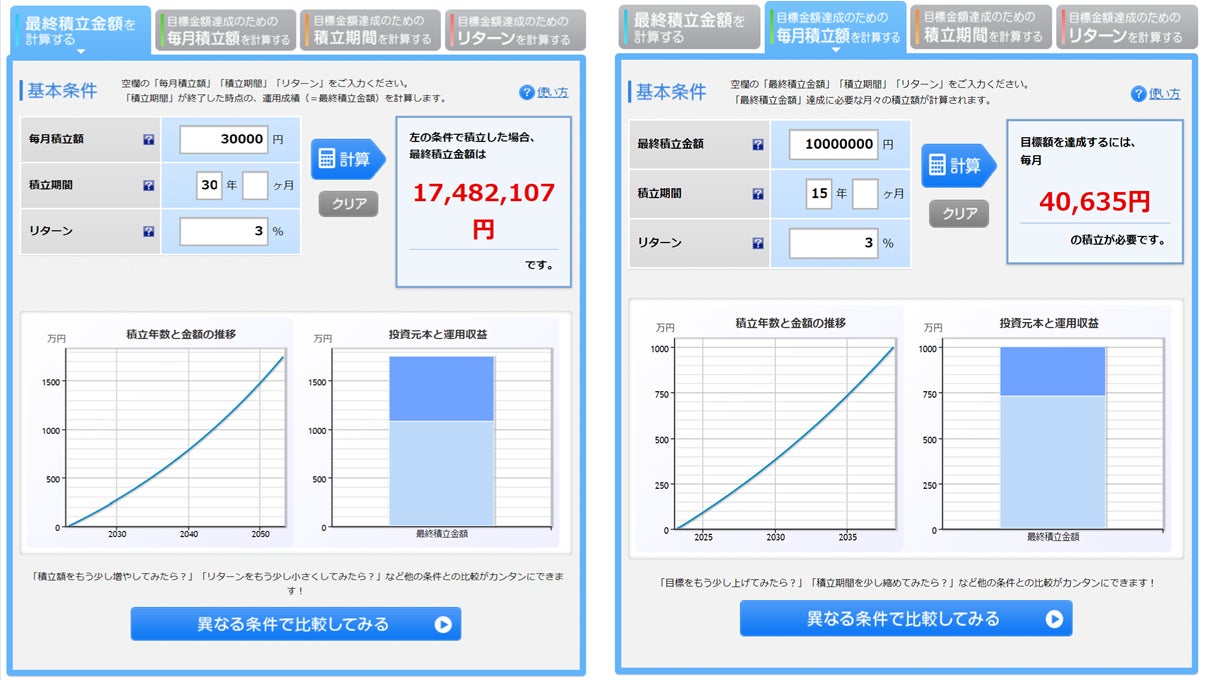

生命保険は普段考えないような万が一のことを想定して加入するものですが、たくさん入っていればいいという訳でもなく、安ければいいという訳でもありません。たとえば、万が一、入院してしまったときに、自分の場合は公的補助でどの程度支払額が抑えられるのかを知り、自分の受けたい治療を受けられるかどうか、必要な保障をカバーした保険に加入できているかどうかが重要になります。

入院したときの自己負担額は平均で23,300円(注3)となっており、もし、医療費の額が大きくなってしまっても、まず公的医療保険の適用で3割負担になり、さらに医療費が大きくなった場合は高額療養費制度によって超過分の金額が払い戻されます。そのため、額面の総医療費が高くても、思ったほど自己負担額は膨らまずに済んだという声も聞きます。

一方で、入院時にかかる費用には入院時の食事代負担額や差額ベッド代など、全額自己負担の項目があり、長期入院のリスクを考えると、医療費の負担額の増加と入院に伴う収入減に備える必要があります。医療保険には入院給付金の支払限度が定められており、60日型や120日型が一般的とされています。楽天生命の「医療保険1095α」は、1回の入院の退院後の通院につき30日、通算1,095日まで保障されるので、長期入院と入退院の繰り返しに備えることが可能です。

楽天グループは今後も、フィンテックサービスをはじめとする、「楽天経済圏」が持つ豊富なアセットを活用し、お客様の生活のあらゆるシーンを豊かでお得になるようなサービスや情報の発信に努めてまいります。

(注1)楽天ママ割 「お金の不安に関する調査」

(注2)平均的な老後の生活費は総務省「令和元年家計調査年報」に基づく。公的年金額は厚生労働省「令和3年度の新規裁定者(67歳以下の方)の年金額の例」に基づく

(注3)公益財団法人 生命保険文化センター「令和元年 生活保障に関する調査」※治療費・食事代・差額ベッド代に加え、交通費(見舞いに来る家族の交通費を含む)や衣類、日用品などを含む。高額医療制度を利用した場合は利用後の金額

【参考】 「お金の不安に関する調査」調査概要・結果

・調査エリア: 全国

・調査対象者: 「楽天ママ割」メンバー(妊娠中、または、子どもがいる子育て世代の男女)

・回収サンプル: 1,000 サンプル

・調査期間: 2023年2月6日(月)から2月13日(月)

・調査主体: 楽天ママ割( https://event.rakuten.co.jp/family/ )

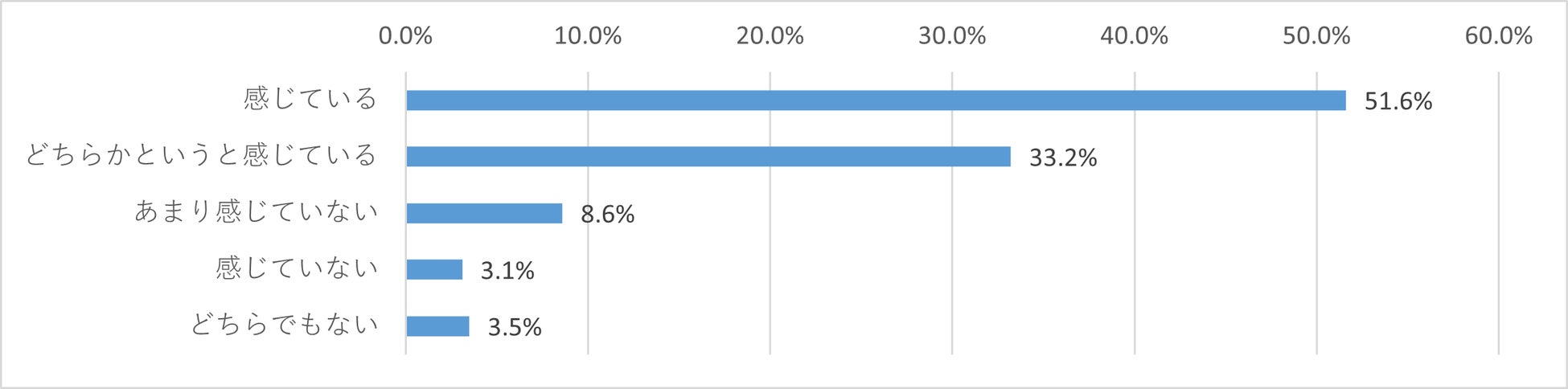

設問1: 現在、将来のお金や教育資金、老後資金に関して不安を感じていますか?(n=1,000、回答方法SA)

→将来のお金、教育資金や老後資金に対して不安を感じた「楽天ママ割」メンバーは84.8%(「感じている」と「どちらかというと感じている」合計)

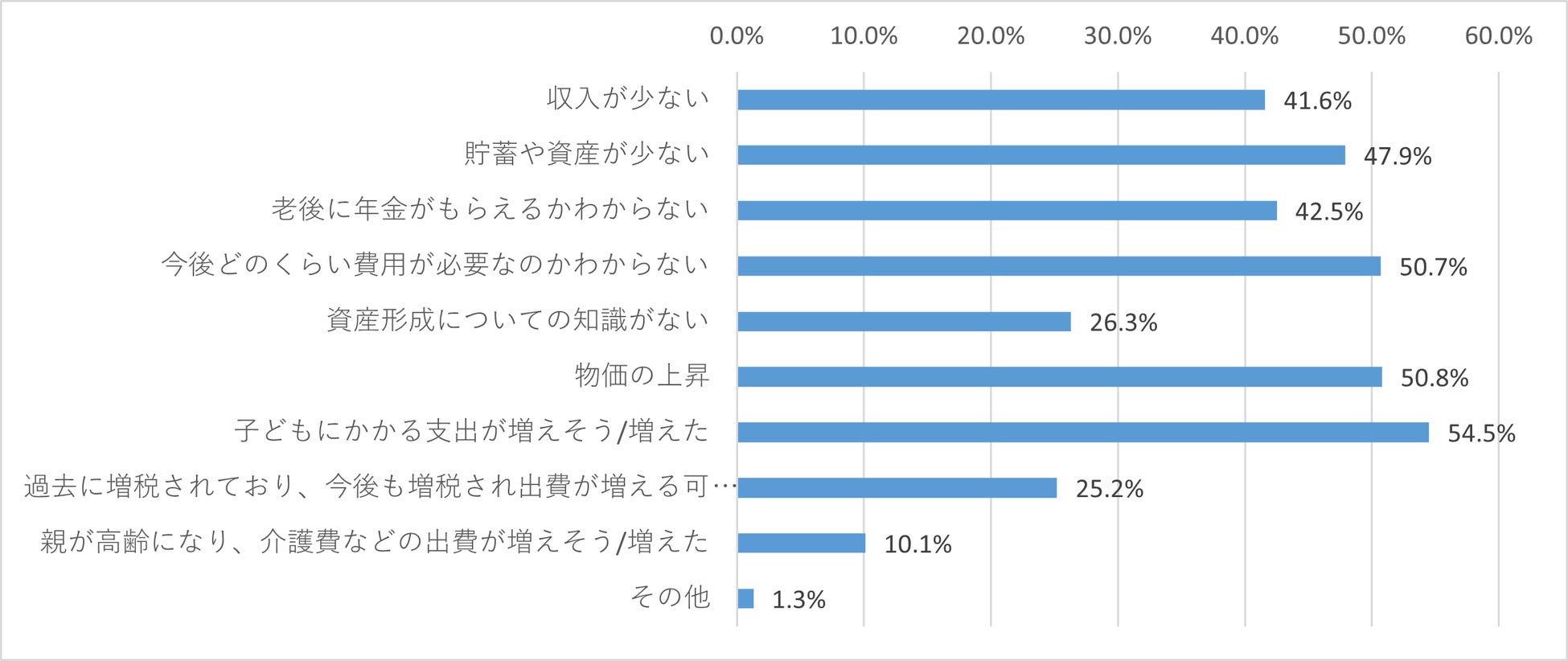

設問2: (設問1で不安を「感じている」または「どちらかというと感じている」と回答した方へ)なぜ、不安を感じましたか?(n=848、回答方法MA)

→「楽天ママ割」メンバーが最も不安を感じた理由は、「子供にかかる支出が増えそう/増えた」(54.5%)

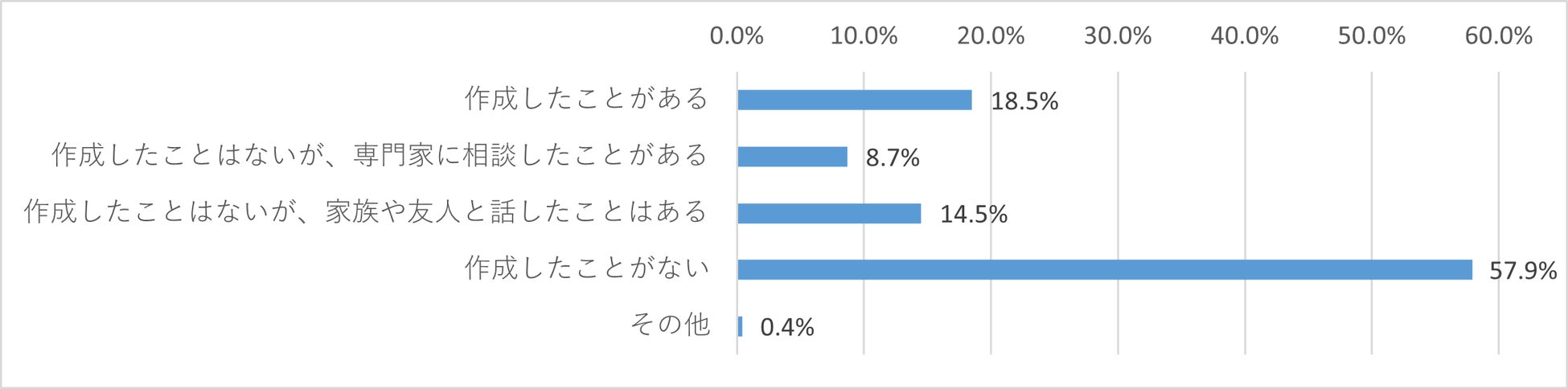

設問3: 将来に向けたライフプランやマネープランを作成したことはありますか?(n=1,000、回答方法SA)

→お金に対する不安を抱えているにもかかわらず、ライフプランやマネープランを作成したことがないと回答した「楽天ママ割」メンバーは57.9%に上った

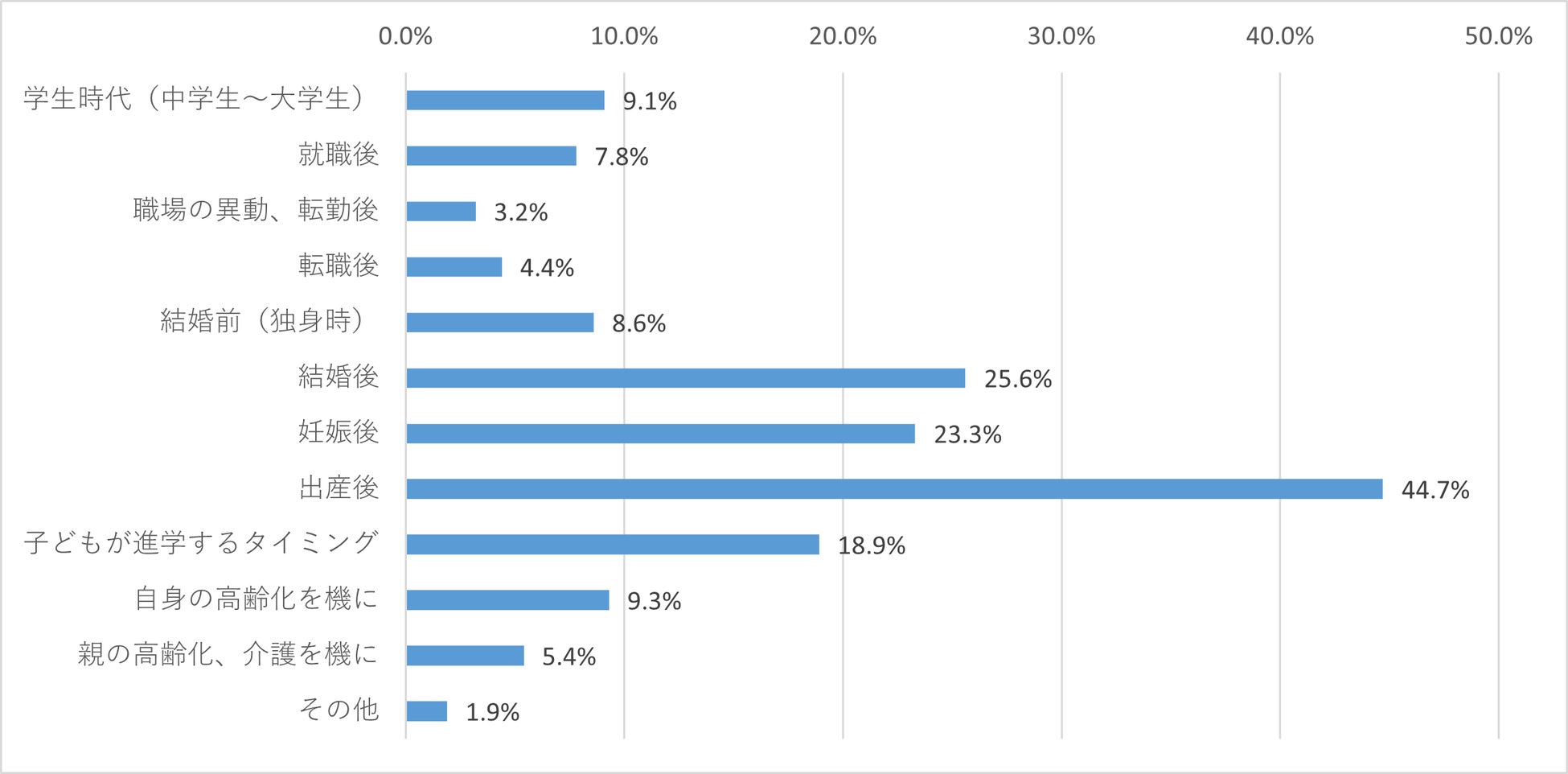

設問4: (設問1で不安を「感じている」または「どちらかというと感じている」と回答した方へ)将来のお金、教育資金や老後資金に関して不安を感じたのはいつ頃からか?(n=848、回答方法MA)

→「楽天ママ割」メンバーが、将来のお金、教育資金や老後資金に関して最も不安に感じたタイミングは「出産後」(44.7%)

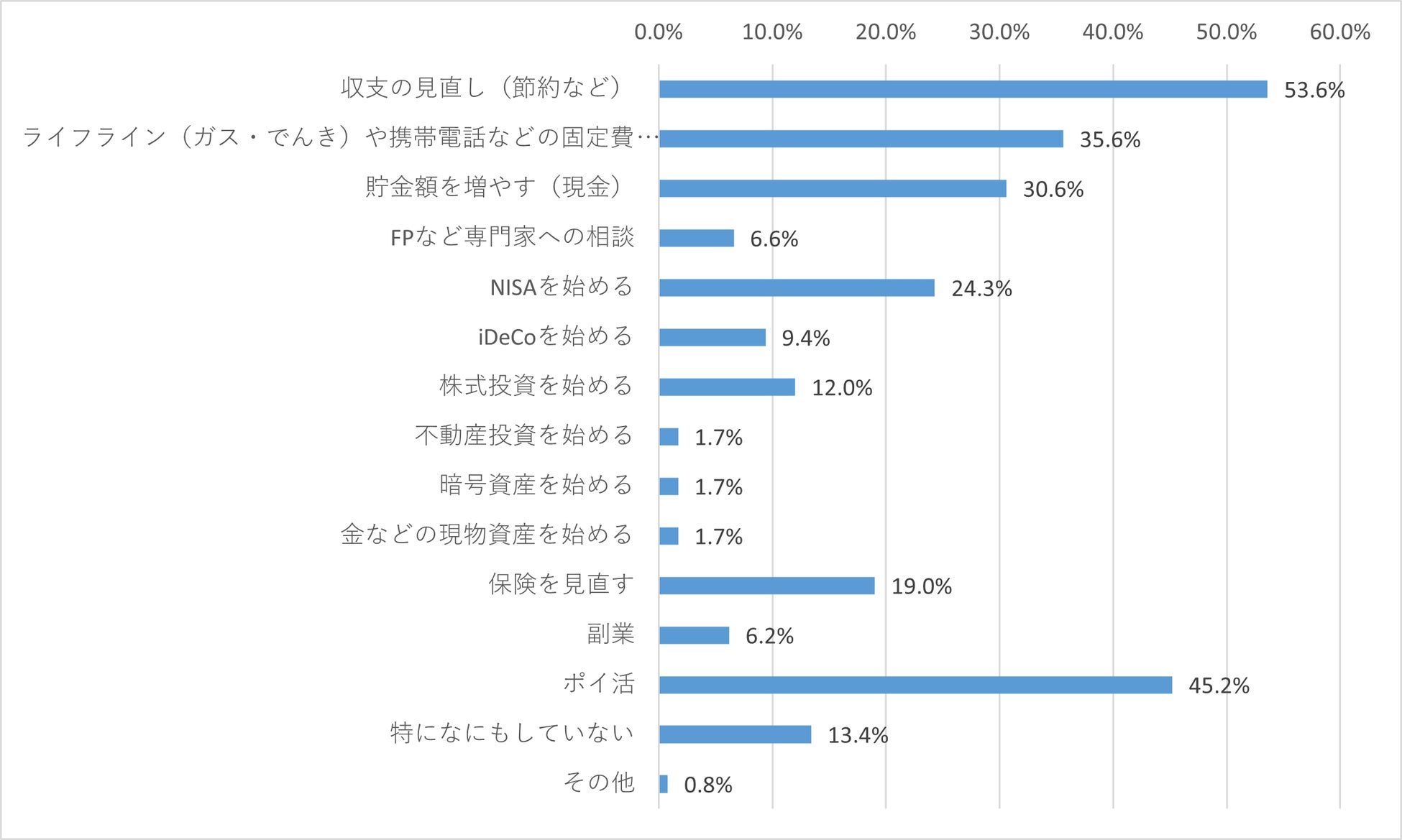

設問5: 将来のお金、教育資金や老後資金に関する不安を解消するために実際に行動しているものはどれですか?(n=1,000、回答方法MA)

→将来のお金、教育資金や老後資金に関する不安を解消するために最も行動していることは、「収支の見直し(節約など)」(53.6%)。また、「NISAを始める」(24.3%)や「保険を見直す」(19.0%)といった金融商品関連の項目も上位に

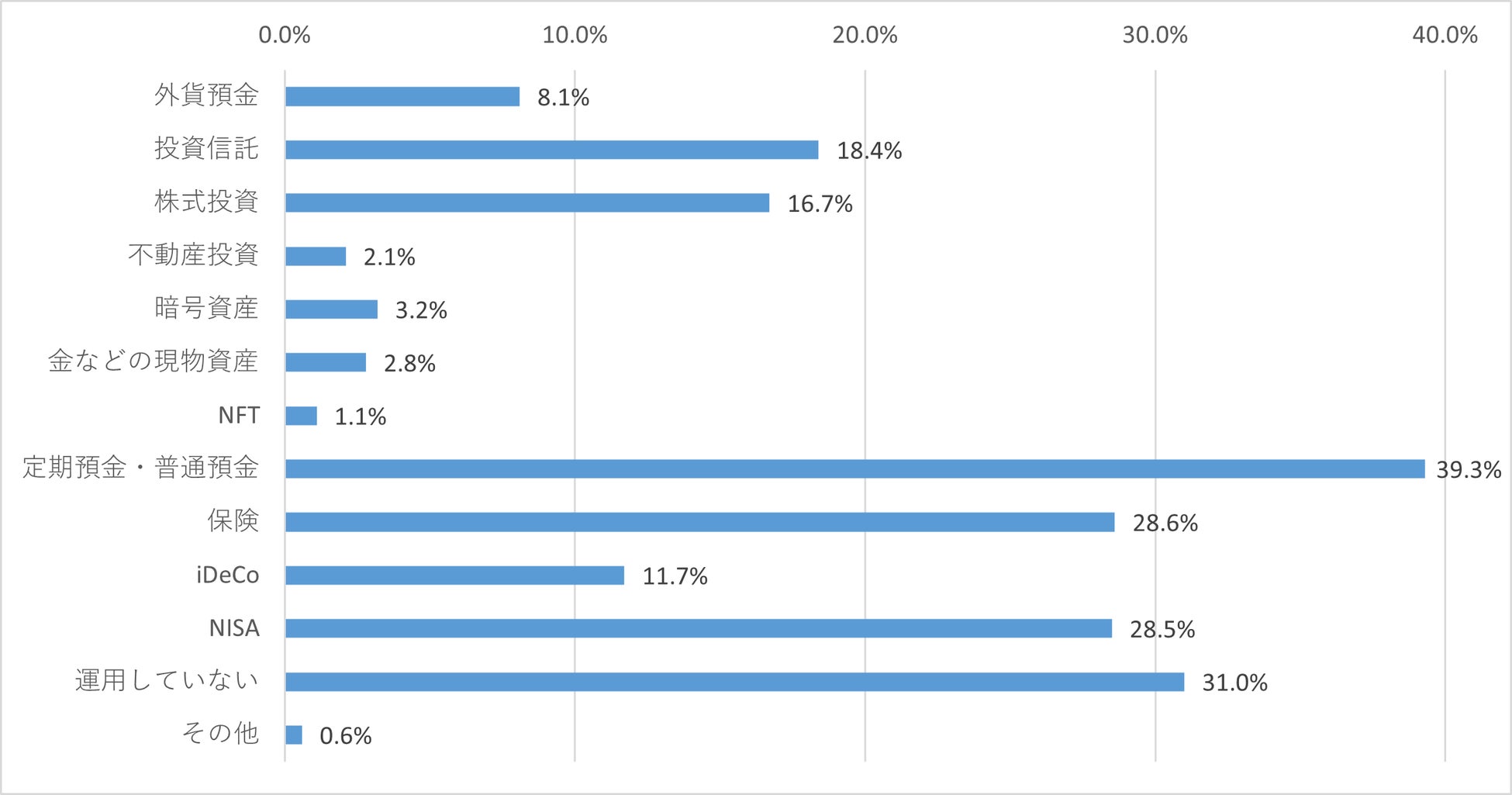

設問6: 現在、実施している資産運用の種類を教えてください。(n=1,000、回答方法MA)

→現在、実施している資産運用の種類は「定期預金・普通預金」(39.3%)、「運用していない」(31.0%)に次いで、「保険」(28.6%)と「NISA」(28.5%)が上位に

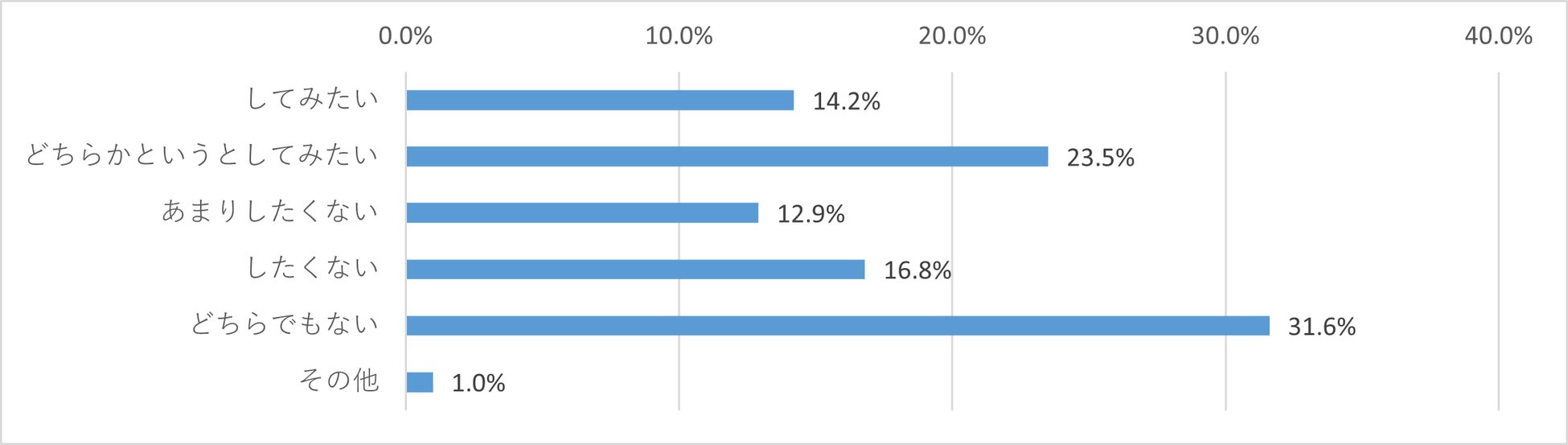

設問7: (設問6で「運用していない」と回答した方へ)今後、資産形成・資産運用に挑戦してみたいと思いますか?(n=310、回答方法SA)

→資産運用未経験者のうち、約3人に1人(「してみたい」と「どちらかというとしてみたい」 計37.7%)に意欲があるという結果に

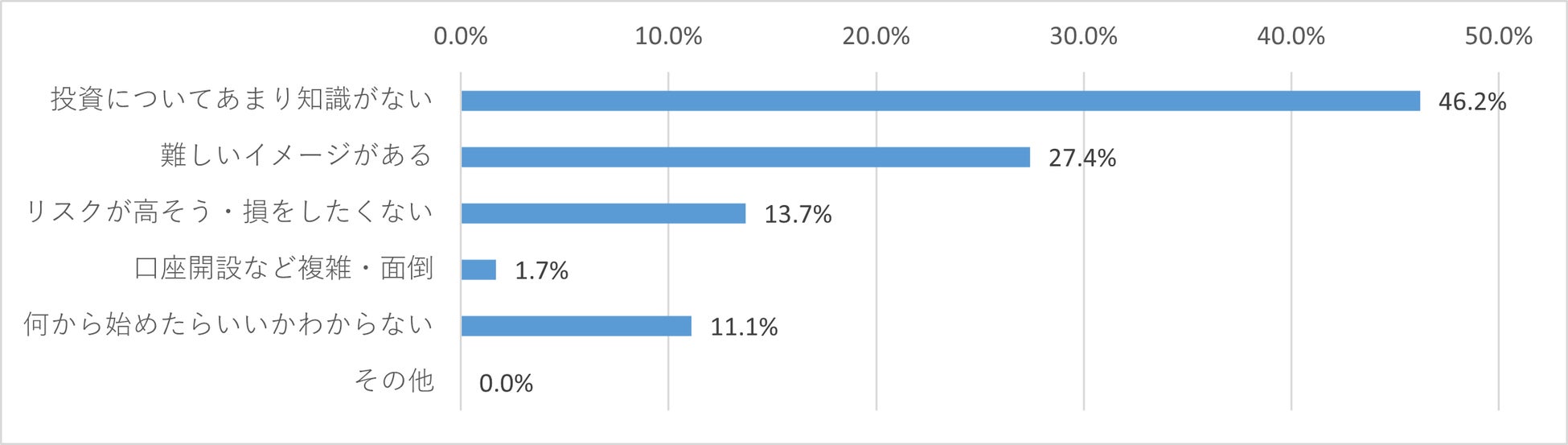

設問8: (設問7で「してみたい」または「どちらかというとしてみたい」と回答した方へ)資産形成・資産運用をしていない理由を教えてください。(n=117、回答方法SA)

→資産形成・資産運用をしていない理由は、「投資についてあまり知識がない」(46.2%)、次いで「難しいイメージがある」(27.4%)と、知識や経験不足が資産形成を始める壁となっていることが明らかに

以 上