横浜市では、市債発行にあたって市場ニーズに合った手法の多様化を進め、引き続き、安定的な調達などに取り組んでいます。企業(いわゆる機関投資家)によるESG投資への関心の更なる高まりなど、金融市場及び機関投資家のニーズを踏まえ、本市初となるESG債(サステナビリティボンド)を12月に発行を予定しています。

1 ESG債及びサステナビリティボンドについて

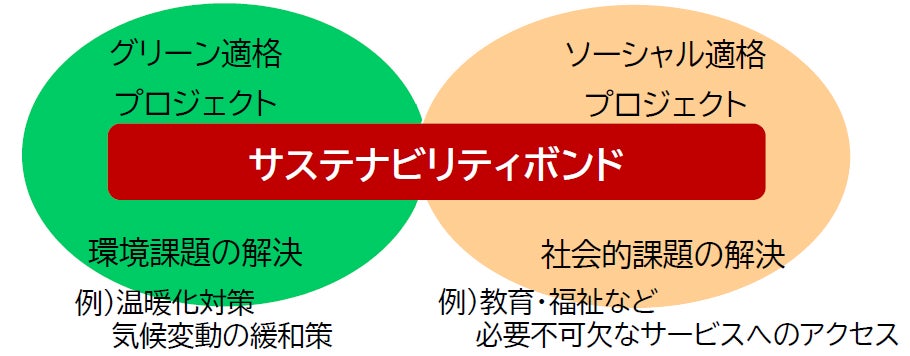

ESG債は、環境課題や社会的課題の解決に向けた事業への資金を調達するために発行するものです。本市は、ESG債の一種で、温暖化対策をはじめとする環境課題の解決を目指すグリーンプロジェクトと、衛生・教育・福祉などの社会的課題の解決を目指すソーシャルプロジェクトの両方に調達資金を充当するサステナビリティボンドを発行します。

ESG債は、環境課題や社会的課題の解決に向けた事業への資金を調達するために発行するものです。本市は、ESG債の一種で、温暖化対策をはじめとする環境課題の解決を目指すグリーンプロジェクトと、衛生・教育・福祉などの社会的課題の解決を目指すソーシャルプロジェクトの両方に調達資金を充当するサステナビリティボンドを発行します。

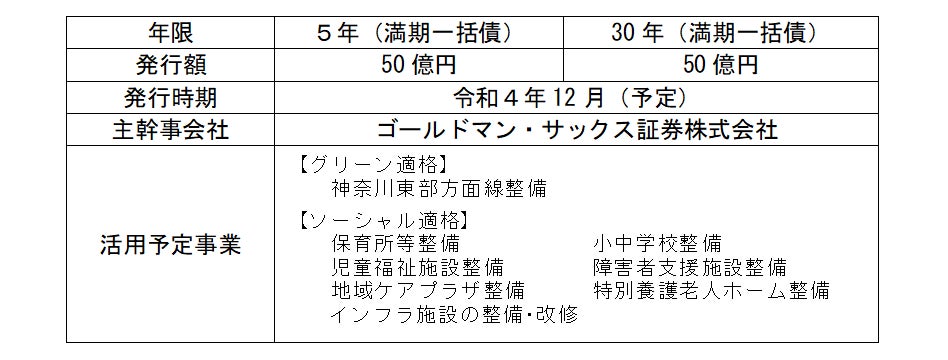

2 発行概要について

横浜市初のサステナビリティボンドとして、総額100億円の発行を予定しています。

なお、ESG債として30年債を発行するのは政令市で初めてとなります。

(今回は、機関投資家向けの発行となります)

3 発行により期待される効果

本市の環境・社会的施策を広くPRするとともに、市場におけるESG投資や環境 施策への投資に対する関心の高まりを捉えることで、安定的な資金調達や市債への投資家層の拡大が期待されます。更に、5年債と30年債の2年限を同時に発行することに より、多様な投資家層のニーズに応えることができます。

4 「横浜市サステナビリティボンド・フレームワーク」について

サステナビリティボンドの発行には、発行体として定める方針としてフレームワークの作成とそれに対する評価機関からの認証が必要です。

「横浜市サステナビリティボンド・フレームワーク」及び評価機関の認証については、10月14日に公表済みで、横浜市ホームページで公開しています。

(https://www.city.yokohama.lg.jp/city-info/zaisei/shisai-takarakuji-kifu/shisai/esgfinance.html)