<調査結果(要旨)>

-

中古車販売市場、22年度は過去最高3.9兆円 新車不足で需要拡大が追い風

-

業界大手の不正、中古車業界への「風評」悪化による需要減少が懸念材料

※調査対象:帝国データバンクが保有する企業概要データベース「COSMOS2」のうち、中古車販売業を主力とする全国1万社(23年7月)

※調査期間:2023年7月までの企業データに基づく

※調査機関:株式会社帝国データバンク

中古車販売市場、22年度は過去最高3.9兆円 新車不足で需要拡大が追い風

2022年度の中古車販売市場(事業者売上高ベース)は、前年度から0.3%増の3兆9073億円に到達した。21年度の3兆8948億円を上回り、過去最高を更新した。また、売上高の動向では前年度から「増収」となった企業の割合は29%と、21年度時点に比べて縮小したものの、前年度並みを維持した企業の割合が多かった。なお、市場シェアのトップは「ビッグモーター」(2022年9月期:推定約5800億円)で、中古車販売市場の約15%を占めた。

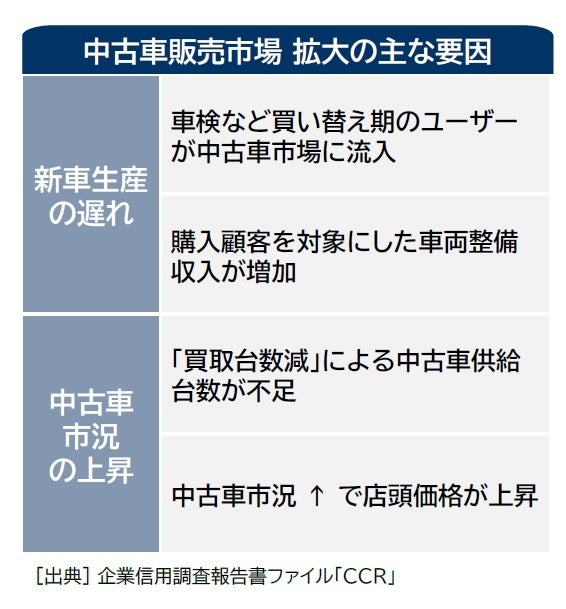

中古車販売市場は東日本大震災の被災地を中心に需要が拡大した2011年度以降、19年度まで9年連続で拡大が続いた。コロナ禍の影響を大きく受けた20年度は一旦減少したものの、21年度以降は新車販売で人気モデルやグレードで半導体不足などの影響を受けた供給量減、納車遅れ等が多発した。また、完成車メーカーによる新車価格の値上げも相次いだことで、車検切れなどで発生したユーザーの買い替え需要を中心に、割安で即時納車が可能な中古車の人気が高まった。

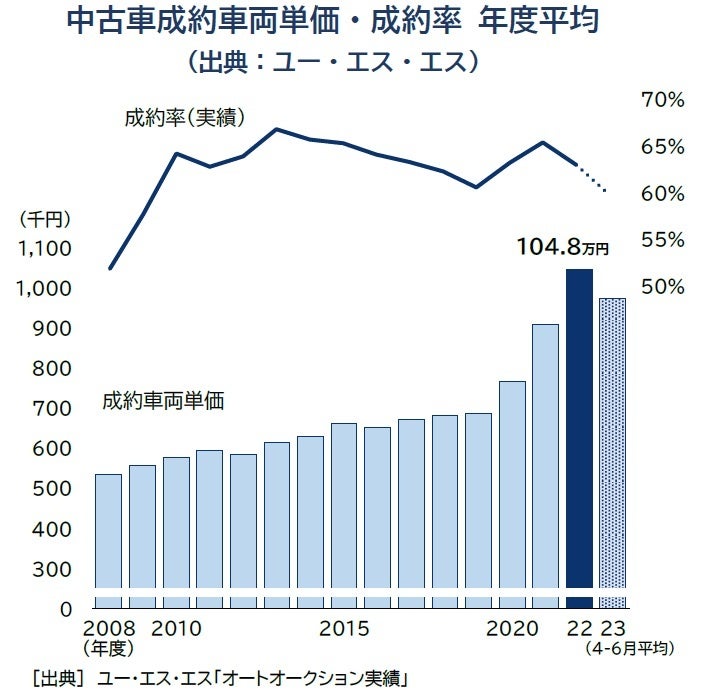

また、こうした中古車人気を背景に仕入価格の上昇が続き、販売店での店頭価格が押し上げられたことも市場が拡大した要因となった。ユー・エス・エスによると、22年9月に中古車オークションでの成約額平均が過去最高となる122万円を記録した。一方、新車納期の遅れに伴う自動車の下取り件数減少で低走行・高年式の優良中古車などで獲得競争が激化し、中古車の十分な確保ができなかったことで販売台数を減らし、減収となった企業も多かった。

損益ベースでは、2022年度は「増益」が47%で最も多く、「減益」(30%)を含め81%が黒字となった。中古車需要の増加に伴い、中古車オークションなどの成約価格が高騰したことで仕入価格が上昇した一方、堅調な需要を背景に店頭価格へ価格転嫁しやすかった企業が多かったほか、利幅の大きい高価格帯のミニバンなどを取り扱うことで収益性を改善したケースも見られた。また、購入したユーザーを対象に車検など利益率の高い自動車整備ニーズも好調で、結果的に収益面では黒字となった企業が増加した。「赤字」となった企業では、店舗出店など業容拡大や、人件費の増加による販管費の増加を反映した企業が多かった。

業界大手の不正、中古車業界への「風評」悪化による需要減少が懸念材料

2022年度の中古車販売市場は、新車生産の遅れなどを背景に過去最高の3.9兆円に達した。

ただ、足元では、部品調達難の解消などを背景に国内完成車大手の新車生産台数は回復傾向にある。割安な中古車人気は依然として高い水準にはあるものの、22年度後半以降は成約台数・単価ともに頭打ちが続くなど変調の兆しがみられる。中古車相場の下落により、高値圏での仕入れを余儀なくされた中古車販売店では「逆ザヤ」による収益悪化が徐々に広がるとみられる。

また、売上高で市場シェアの1割超を占める業界最大手のビッグモーター(東京・港)による不正の影響を受け、消費者の不信感などから中古車需要の減少など風評悪化による影響が懸念される。旺盛な中古車需要と、販売単価の上昇に支えられた中古車販売市場の拡大ペースは、23年度にも一服する可能性がある。