一方、国内アニメ産業の発展をけん引してきた日本アニメの世界市場は11年ぶりに減少。コロナ禍での巣ごもり需要により、アニメの視聴機会がテレビ放送からネット配信へ軸足が移りつつあるなど、外部環境はコロナ禍によって一変している。制作企業でも、制作ニーズは引き続き旺盛な一方でデジタル人材不足が深刻化するなど、課題は今なお山積している。

帝国データバンクでは、信用調査報告書ファイル「CCR」(190万社収録)ほか外部情報をもとに、アニメ制作企業を対象とした業界調査を行った。なお、同様の調査は2021年8月に続き7回目。

- 2021年(1~12月期決算)におけるアニメ制作業界の市場規模(事業者売上高ベース)は、前年(2633億円)を5.2%下回る2495億8200万円となった。過去最高だった2019年から10年ぶりに減少に転じた2020年に続き、2年連続で市場が縮小した。2年連続で減少となったのは、データのある2000年以降で初めて

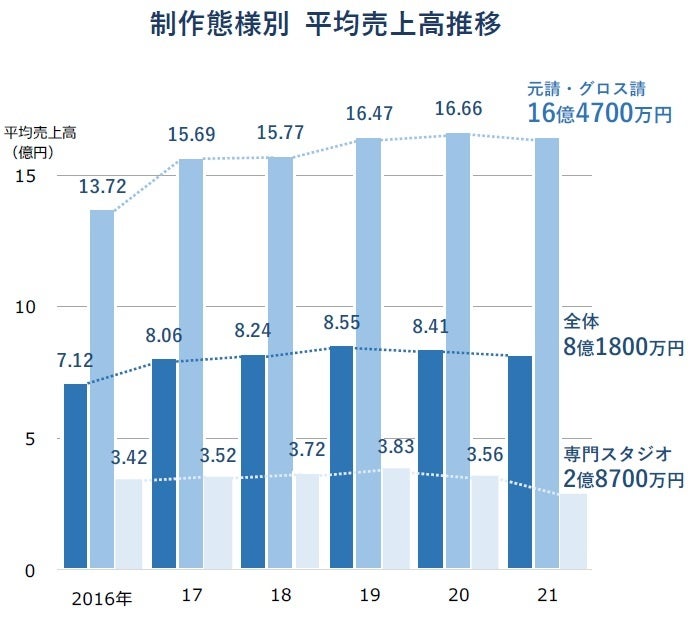

- 制作企業1社当たり平均売上高は8億1800万円だった。2017年以降、19年まで3年連続で増加していたものの、20年は減少に転じ、21年は減少幅がさらに拡大した。ただし、元請・グロス請に比べて下請けとなる専門スタジオの減少幅が大きかった

*アニメ制作企業

アニメ制作に従事する企業のうち、直接制作を受託・完成させる能力を持つ「総合制作企業・グロス請企業(元請・グロス請)」と、脚本や演出、原画、動画、CG、背景美術、特殊効果、撮影、編集などの専門分野において、下請としてアニメ制作に携わる企業(専門スタジオ)

アニメ制作市場、初の2年連続減少 コロナ禍の制作遅延、本数減少を背景に

アニメ制作市場推移

アニメ制作市場推移

2021年(1~12月期決算)におけるアニメ制作業界の市場規模(事業者売上高ベース)は、前年(2633億円)を5.2%下回る2495億8200万円となった。過去最高だった2019年から10年ぶりに減少に転じた2020年に続き、2年連続で市場が縮小した。2年連続で減少となったのは、データのある2000年以降で初めて。アニメ制作市場は2011年以降、制作元請を中心に制作本数の増加や配信料などライセンス収入の増加に支えられ、19年まで9年連続で拡大していたが、20年はコロナ禍による制作スケジュールの遅延や制作見合わせの影響などが響き、10年ぶりに減少へ転じた。21年もテレビアニメの放映・公開スケジュール遅延が響き、納品が翌期へずれ込むなどの影響を受けた。このほか、放映タイトル数も減少したことで仕事量も減少し、多くの制作企業が減収や、前年並みの売上高水準にとどまったケースが多く発生した。

足元ではコロナ禍の影響が緩和され、2022年の市場は一転して増加するとみられる。しかし、コロナ禍で制作遅延となった作品の「繰り延べ」による影響が多く含まれるほか、過去最高だった19年の水準には届かない見通しで、アニメ制作市場は頭打ちの傾向がみられる。

アニメ制作1社当たりの平均売上高推移

アニメ制作1社当たりの平均売上高推移

2021年の制作企業1社当たり平均売上高は8億1800万円だった。2017年以降、19年まで3年連続で増加していたものの、20年は減少に転じ、21年は減少幅がさらに拡大した。ただし、小幅な減少にとどまった元請・グロス請企業に比べ、下請けとなる専門スタジオの減少幅が大きかった。売上動向では、全体で「増収」が31.8%、「減収」が36.1%となり、引き続き減収が増収を上回った。

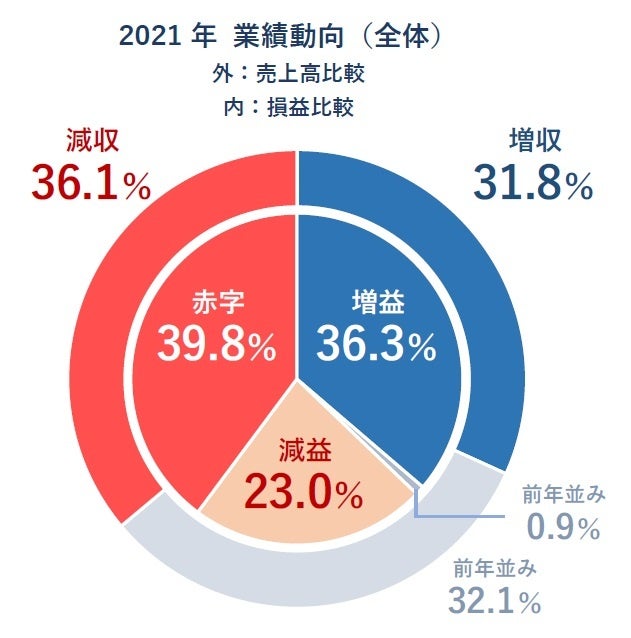

アニメ制作会社の業績動向(2021年)

アニメ制作会社の業績動向(2021年)

損益面では、「赤字」が39.8%に達し、前年(38.9%)を上回って過去最高を更新した。若手アニメーターの確保難など人手不足に伴う受注の制限に加え、人件費や外注費などが増加し、減収効果も重なって赤字となった企業が多かった。ただ、自社IPを有する制作大手や経営体力に余力がある元請では損益面への影響は限定的な一方、準下請のグロス請、下請の専門スタジオは減収や赤字が散見されるなど、大手と中小で業績面の二極化がさらに進行している。

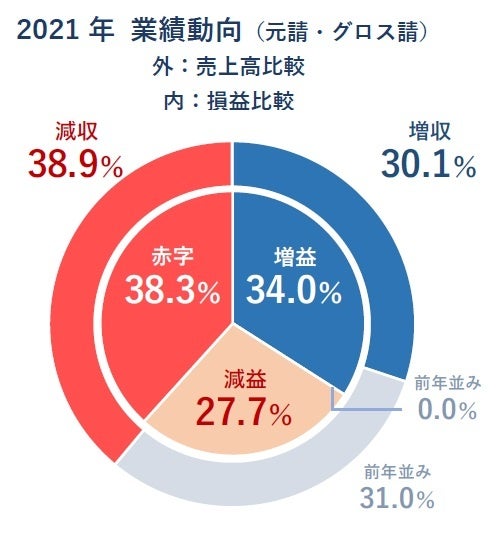

制作態様別の業績動向

元請・グロス請:自社IPの有無で、元請間でも格差が広がる

業績動向(元請・グロス請)

業績動向(元請・グロス請)

制作態様別に平均売上高をみると、直接制作を受託・完成させる能力を持つ「元請・グロス請」では、2021年の平均売上高は16億4700万円で、前年(16億6600万円)を約1900万円下回った。前年から減少したのは16年以来5年ぶり。「増収」は30.1%、「減収」は38.9%で、減収割合は昨年(47.4%)から縮小したものの、過去4番目の高水準だった。損益面では、「赤字」(38.3%)が最も高く、次いで「増益」が続いた。

引き続き、コロナ禍の影響によるスポンサー撤退や出資見送りなどに加え、自社の受注限界に迫る制作量などから制作スケジュールに影響し、翌期への持ち越しといったケースが散見された。ただ、自社IP(知的財産)を有する大手元請などでは、特にコロナ禍で需要が拡大した動画ストリーミング配信などによるライセンス収入が利益に大きく貢献し、黒字や増益となった企業が多くみられた。他方、自社版権を多く持たない中堅以下の元請では、制作本数減による減収に加え、特にアニメーター不足から受注量を拡大できない企業が多いほか、作品によっては外注費の上昇で採算割れが発生したケースもあり、減益や赤字が多く発生した。元請内においても、自社IPの有無や制作能力の多寡によって制作収入と利益のバランスに安定感を欠く構造が続いている。

専門スタジオ(下請):制作本数減が影響 設備投資負担も重く、減収・赤字割合も高水準

業績動向(専門スタジオ)

業績動向(専門スタジオ)

下請としてアニメ制作に携わる「専門スタジオ」では、2021年の平均売上高は2億8700万円となり、前年(3億5600万円)から大幅に減少した。平均売上高が3億円を下回るのは過去20年で初めて。「増収」は32.8%、「減収」は34.4%で、減収が増収を上回った。損益面では「赤字」の占める割合が42.6%と最も高く、「減益」(19.1%)と合わせて約6割が損益面でマイナスの影響を受けた。また、「赤字」の割合は過去2番目に高く、2年続けて4割を超えたのは過去初めて。

専門スタジオでは、アニメーターの積極採用や外注増加、老朽化に伴う機材更新やデジタル化対応設備の導入など、積極的な設備投資が行われてきた。その効果として受注消化能力が向上していることや、3DCGなどでは最新設備の導入で制作現場の付加価値が高まり、請負単価の上昇といった恩恵を受ける専門スタジオもあった。しかし、コロナ禍の影響で全体的にアニメ作品の制作見送りや中止などが発生し、元請からの発注量は減少を余儀なくされたことで減収となるケースが多く、上昇傾向にあったコスト負担を吸収できずに損益面でも大幅に悪化した。

2021年までのアニメ業界動向 TOPICS

テレビアニメ制作本数は7年ぶり300本割れも、『SPY×Family』など話題作は豊富

アニメ制作本数推移

アニメ制作本数推移

日本動画協会によると、2020年のテレビアニメ制作本数は278本となり、4年連続で減少。また、7年ぶりに300本を下回った。アニメ制作現場のひっ迫、コロナ禍による制作スケジュールの遅延といった要因が重なり、10年代アニメブーム初期の水準まで落ち込んだ。これまで制作本数の増加に伴う需要増によって支えられてきた制作業界は大きな転機を迎えている。劇場版アニメ市場(617億円)も、コロナ禍における作品公開延期や、劇場の休業・座席制限など厳しい状況が続いたものの、2020年10月に公開された『鬼滅の刃 無限列車編』の爆発的ヒットが追い風となり、史上3番目の高水準だった。最も躍進したのはアニメ配信市場で、過去最高の930億円を記録、Netflixなど定額動画配信サービスの利用が普及・浸透したことが主な要因とみられる。

2021年のテレビアニメは、20年の『鬼滅の刃』クラスのメガヒットはなかったものの、各ジャンルで安定して人気を獲得したアニメ作品が多かった。シリーズ最新作の『ラブライブ!スーパースター!!』、スマホゲームで人気が急上昇した『ウマ娘 プリティーダービー Season 2』など話題作が多い。22年シーズンも『SPY×Family』『パリピ孔明』など人気作が出ているほか、ショートアニメでは『八十亀ちゃんかんさつにっき』など、SNSやスマホゲームと連動した複合メディアミックス型のアニメ制作プロジェクトが新たなファン層の獲得や人気の底上げに結び付いている。

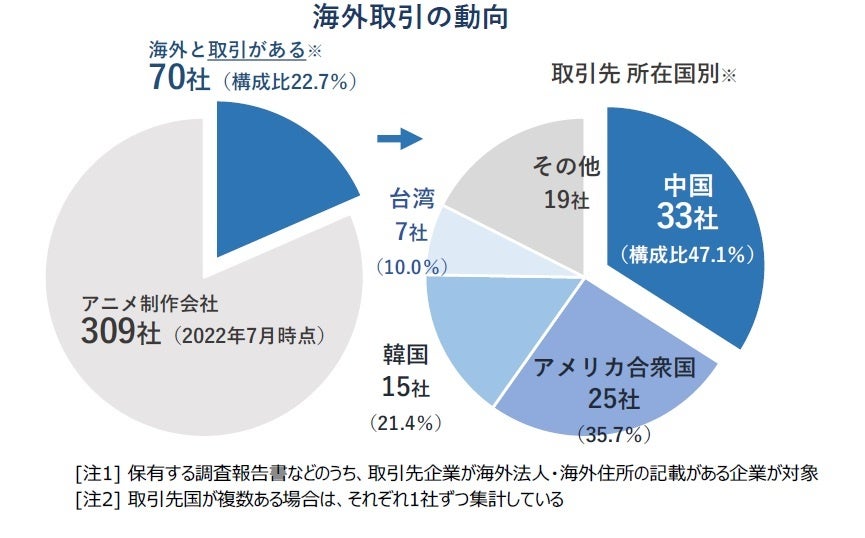

進む海外取引、米国企業との取引は前年調査の2倍に急増

アニメ制作会社の海外取引動向

アニメ制作会社の海外取引動向

日本アニメ制作会社が海外の動画プラットフォーマー、制作企業と取引を行うケースが増えている。アニメ制作企業309社のうち、外注や制作請負などで海外企業との取引が判明した企業は70社、全体の2割超を占めた。このうち、中国企業との取引が最も多かったものの、米国企業との取引は前年(13社)から2倍に増加した。Netflixやアマゾンなど、米国を拠点とする動画プラットフォーマーへのアニメ作品提供や、独占配信などの直接契約・取引といった機会が急増、米国依存が強まっている。

「新作頼み」の成長モデルに限界露呈 クオリティ維持可能な利益確保の仕組みづくり急務

2021年は、アニメ制作業界においても新型コロナウイルス感染拡大により、制作スケジュール遅延などの影響を大きく受けた。ただ、自社コンテンツを有する大手制作や元請制作では、ライセンス収入などで安定的な収益を確保した一方、自社で有力なコンテンツを持たない中小アニメ制作、専門スタジオでは減収や赤字割合が拡大して過去最高となるなど、規模や制作工程によって経営動向の二極化はより進行・拡大している。とりわけ、いかに有力で展開しやすいIPを有するか否かで収益動向が左右される点は、独立などで新規に参入する制作企業の安定性を損なう要因になっている。

国内テレビアニメに目を向けると、2022年も放映がスタートしたシリーズ最新作の『ラブライブ!スーパースター!!』をはじめとして話題作が多く、「日本アニメ」ブランドによる優位性を背景に、キラーコンテンツとしての地位を今後も確保できよう。ただ、足元では新作タイトルの飽和にともなう制作市場の頭打ち感もみられる一方で、クオリティ維持に向けた最新設備などへの投資や、特に若手アニメーター不足に起因する人件費・外注費の増加でコスト上昇が続いており、収益力は年々低下している。近年では中小アニメ制作でも人材育成の仕組みづくりに注力する動きが目立つものの、現状の不安定な経営事情を背景に労務面や生産性の改善といった課題は残ったままで、抜本的な解決に向けた道筋は見えていない。一方で海外、特に中国のアニメ制作企業がアニメ原作の供給力・制作力の双方で日本に比肩する実力をつけるなか、人的・質的な制作能力を日本アニメ制作業界全体で維持できなければ、早ければ10年以内に日本アニメ自体が地盤沈下する可能性も出ている。

海外の動画プラットフォーマーなどでは、高額な制作費を投下して長期にわたる共同制作を行うほか、アニメーター育成に向けサポートする動きもみられ、人的・資金面で国内アニメ制作会社との共存を目指す動きもある。質の高さを担保してきた、国内アニメ産業の発展を支えてきた「制作委員会方式」の良さを生かしながらも、アニメ制作会社のクオリティ維持や将来に向けた投資が可能とする、ヒット作の収益還元といった仕組みづくりが引き続き急がれる。

<参考データ>

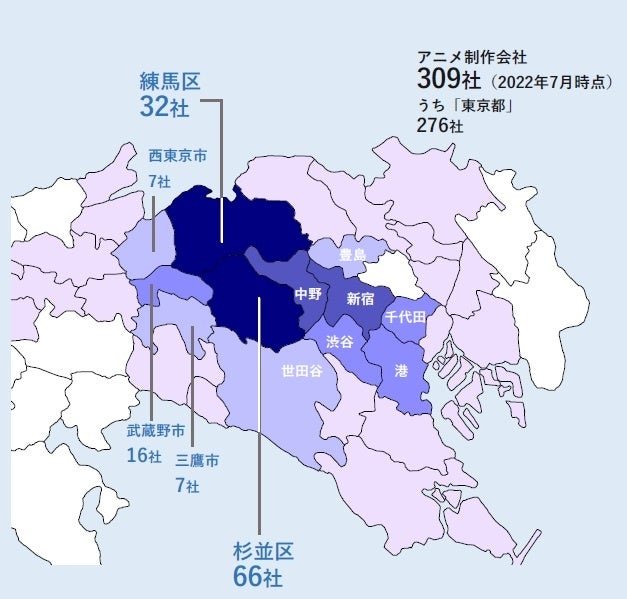

本社所在地:9割が東京都内に集中

アニメ制作企業の分布

アニメ制作企業の分布

アニメ制作企業309社のうち、本社所在地が最も多い都道府県は「東京都」(276社)となり、全体の9割を占めた。都内のうち223社を東京23区が占め、そのうち「杉並区」(66社)「練馬区」(32社)の2区で約4割を占める。都下では「武蔵野市」(16社)、「西東京市」「三鷹市」(7社)などで多い。また、近年はCGスタジオや新興制作企業を中心に、新宿や渋谷など都心に制作拠点を設ける企業も目立つ。

京都アニメーションなど地方に本社を置くアニメ制作企業や、特定分野に特化したスタジオを地方に設置する動きも進んでおり、これらのスタジオは地方創生の観点からも注目を集める。

企業規模:従業員数は増加傾向

企業規模別

企業規模別

売上高規模で最も多いのは「1億円未満」(93社)で、全体の約3割を占めた。2021年調査に続き、新興の小規模制作企業が増加している。一方で、売上高が10億円を超える企業も53社を占め、大手と中小零細の二極化が進む。

従業員規模では、最も多かったのは「5人以下」(93社)で、「6~20人以下」(88社)が続いた。従業員20人以下の企業が全体の6割を占める傾向には変化がなかった。他方で、近年の人材不足等などから、各社で進むアニメーター囲い込みの動きが進み、従業員数が増加するケースもある。

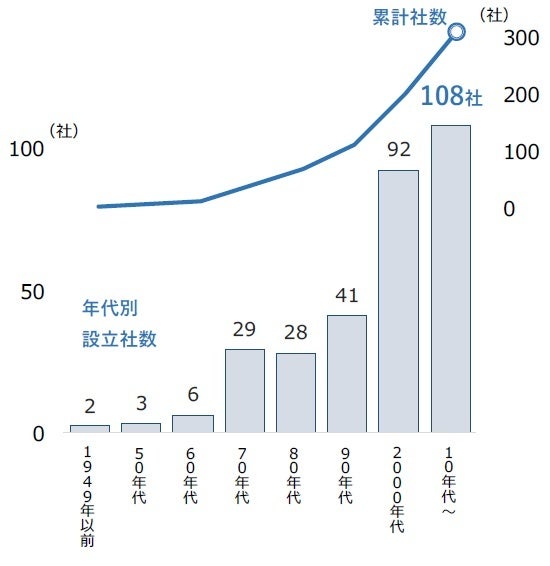

設立年代:2010年代の設立、全年代で初の100社超で最多

設立年代別

設立年代別

設立年別では、2000年代以降アニメ制作企業の設立が急速に増加した影響で、「2010年代以降(2010年)」が108社で最多となった。次いで、「2000年代(2000~09年)」の92社となり、2000年以降に設立された企業が全体の6割超を占める。